Las acciones necesitan una razón para subir, y el mercado se está quedando sin esas razones. Por lo tanto, Craig Johnson, técnico de mercado jefe en Piper Sandler, cree que una corrección del mercado es inminente.

Señal de venta detectada por indicadores internos

“Algunos de los indicadores internos que producimos acaban de darnos una señal de venta”, dijo Johnson el lunes, mientras aparecía en PreMarket Prep de Benzinga.

“Cuando hemos visto esta señal en el pasado, ha sido una indicación bastante buena mirando hacia adelante durante los próximos tres o cuatro meses — podría ser solo una caída o una corrección. Pero definitivamente será más que solo ruido”, dijo.

Johnson señaló tres indicadores técnicos, incluyendo una disminución en el número de grupos de la industria que estaban por encima de su promedio de 40 semanas, mientras que el número de nuevos máximos entre estos grupos alcanzó su pico a finales de 2023.

“Todo esto sucedió mientras el mercado estaba subiendo, así que este mercado realmente está subiendo con mal aliento”, dijo.

“Así que decimos: ‘No tienes que soltar, pero agárrate suavemente’. Prepárate para una corrección en este mercado que podría llevar al S&P 500 de vuelta a alrededor de 4.600”, dijo Johnson, agregando que lo más probable es que el mínimo llegue hacia finales de marzo o principios de abril, momento en el que el mercado proporcionará un mejor punto de entrada.

También puedes leer: Sony adquiere 50% del catálogo musical de Michael Jackson

¿Habrá un catalizador para una corrección?

Johnson dijo que la temporada de ganancias y las expectativas de recortes de tasas de interés de la Reserva Federal han sido los catalizadores para enviar el mercado al alza. Mientras que el catalizador para una corrección, si se puede llamar así a la inacción, será la falta de impulsores positivos.

“Salimos de la temporada de ganancias, y la Fed no nos va a decir nada nuevo, probablemente hasta la reunión de mayo”, dijo.

Sin embargo, esto no significa que Piper Sandler esté siendo negativo en el mercado, dijo Johnson.

“Nos gusta el mercado a largo plazo”, dijo, pero agregó que esperaba cierta rotación fuera de las mega empresas tecnológicas, como Amazon (NASDAQ:AMZN) y Meta Platforms (NASDAQ:META) hacia acciones financieras y de atención médica.

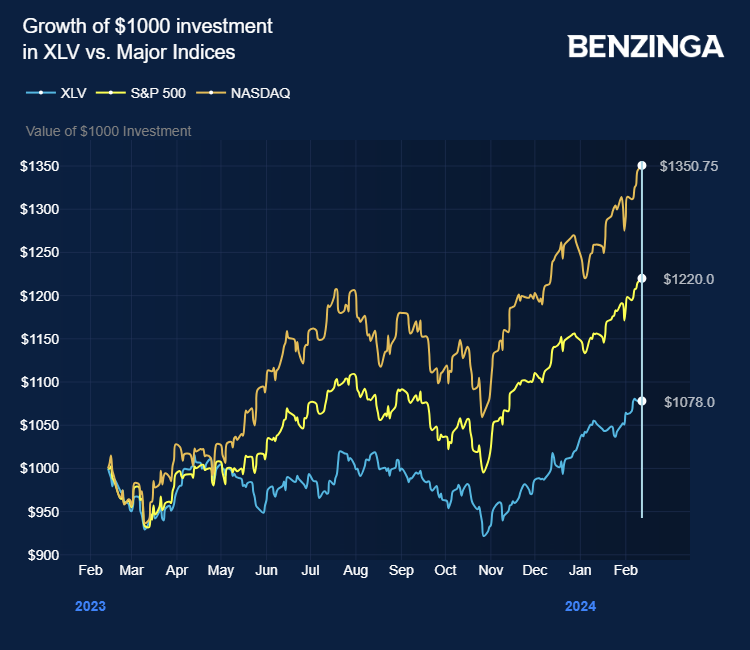

Estos son sectores que tuvieron un rendimiento inferior al índice principal en 2023. En 2023, el SPDR S&P 500 ETF (NYSE:SPY), un fondo de inversión cotizado que sigue el principal índice estadounidense, ganó un 24%.

En contraste, el iShares U.S. Financial Services ETF (NYSE:IYG) ganó un 13%, mientras que el Health Care Select Sector SPDR ETF (NYSE:XLV) solo ganó un 0,4%.

Los recortes de tasas impulsan el rally de las pequeñas empresas

En cuanto al momento de los recortes de tasas de la Fed, Johnson dijo que esperaba que fuera en junio, en lugar de marzo o mayo, para el primer movimiento del banco central.

Esto podría ser el impulso para un rally en acciones de pequeñas y medianas empresas, ya que las tasas de interés más bajas alivian la carga de los pagos de préstamos comerciales para las empresas más pequeñas.

El objetivo de fin de año de Johnson para el S&P 500 es de 5.050, esa es la base, dice, mientras los inversores lidian con correcciones intermitentes y la distracción de las elecciones de noviembre.

“A menos que el mercado simplemente quiera seguir subiendo, pero ese es un argumento técnico muy difícil”, dijo.

Johnson concluyó: “Simplemente no creo que hoy sea el día en que aceleres al máximo, aquí es donde retrocedes un poco y esperas a que este mercado vuelva a ti”.

Una corrección del mercado generalmente se define como cuando un índice de acciones cae más del 10% desde su pico cíclico más reciente, que sería el nuevo máximo histórico que alcanzó el S&P 500 el lunes. Una corrección se convierte en un mercado bajista cuando el índice cae más del 20%.

Foto: Shutterstock

También puedes leer: 5 acciones de consumo que podrían colapsar este mes