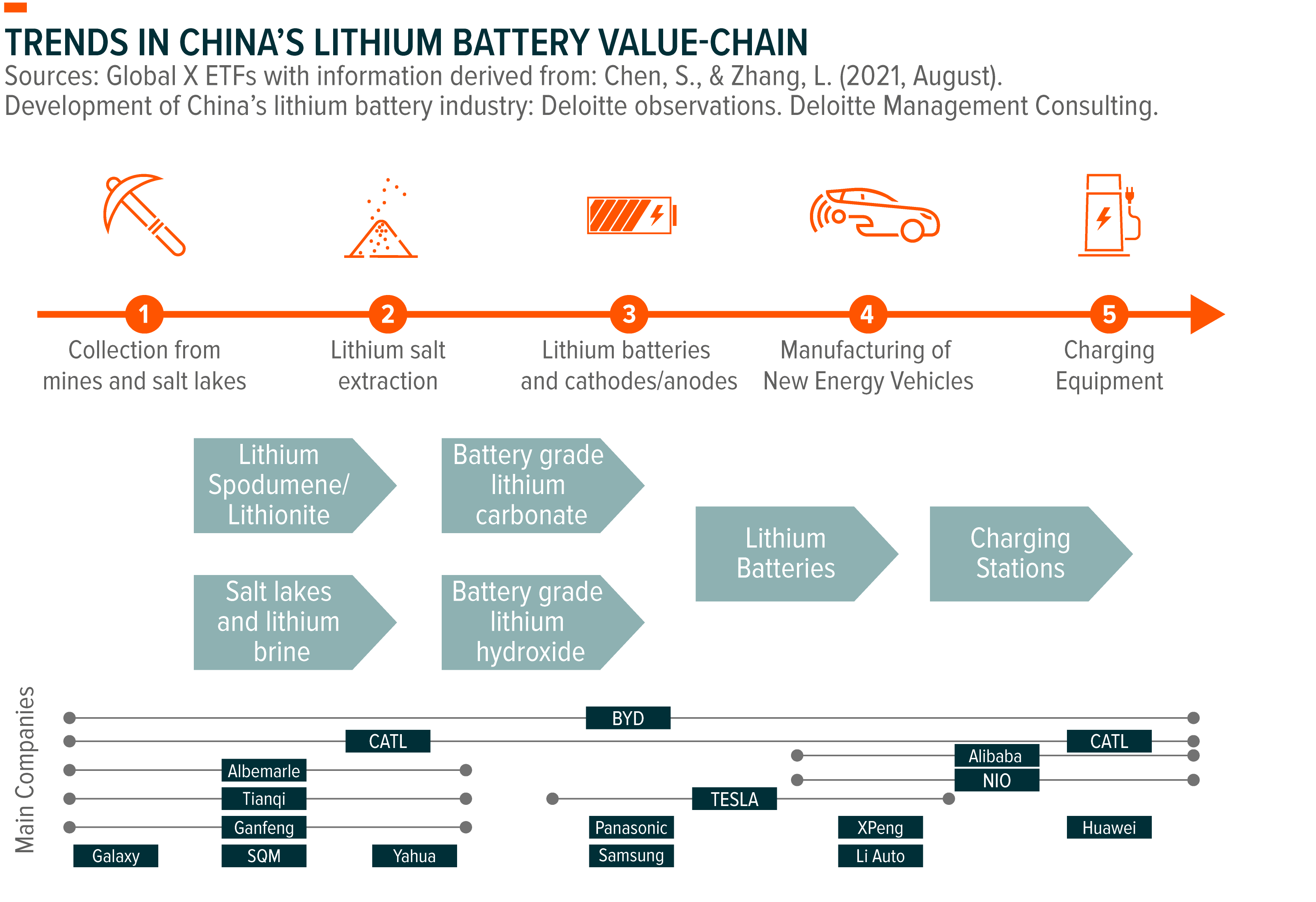

Asia oriental siempre ha sido el centro de gravedad en la fabricación de baterías de iones de litio, pero dentro de esa zona, el centro de gravedad se fue desplazando gradualmente hacia China a principios de la década de 2000. En la actualidad, las empresas chinas ocupan puestos clave en la cadena de suministro mundial de litio, tanto en la fase inicial como en la final, lo que representa aproximadamente el 80% de la fabricación de celdas de batería a partir de 2021.

La década de 2000, y ahora en la década de 2020, un cambio global hacia los vehículos eléctricos (VE) está impulsando las baterías de iones de litio. Por lo tanto, comprender a las empresas chinas de litio es crucial para entender qué está impulsando el próximo y esperado aumento en la adopción de vehículos eléctricos.

El centro de gravedad se ha desplazado hacia China

Múltiples avances ganadores del Premio Nobel llevaron a la comercialización de baterías de litio, en particular por parte de Stanley Whittingham en la década de 1970 y John Goodenough en 1980. Si bien estos intentos no fueron del todo exitosos, sentaron las bases para que el descubrimiento clave del Dr. Akira Yoshino en 1985, que hizo que las baterías de iones de litio fueran más seguras y comercialmente viables. A partir de ahí, Japón tuvo una ventaja en la carrera inicial para vender baterías de litio y el auge de Corea del Sur convirtió a Asia Oriental en el centro de la industria.

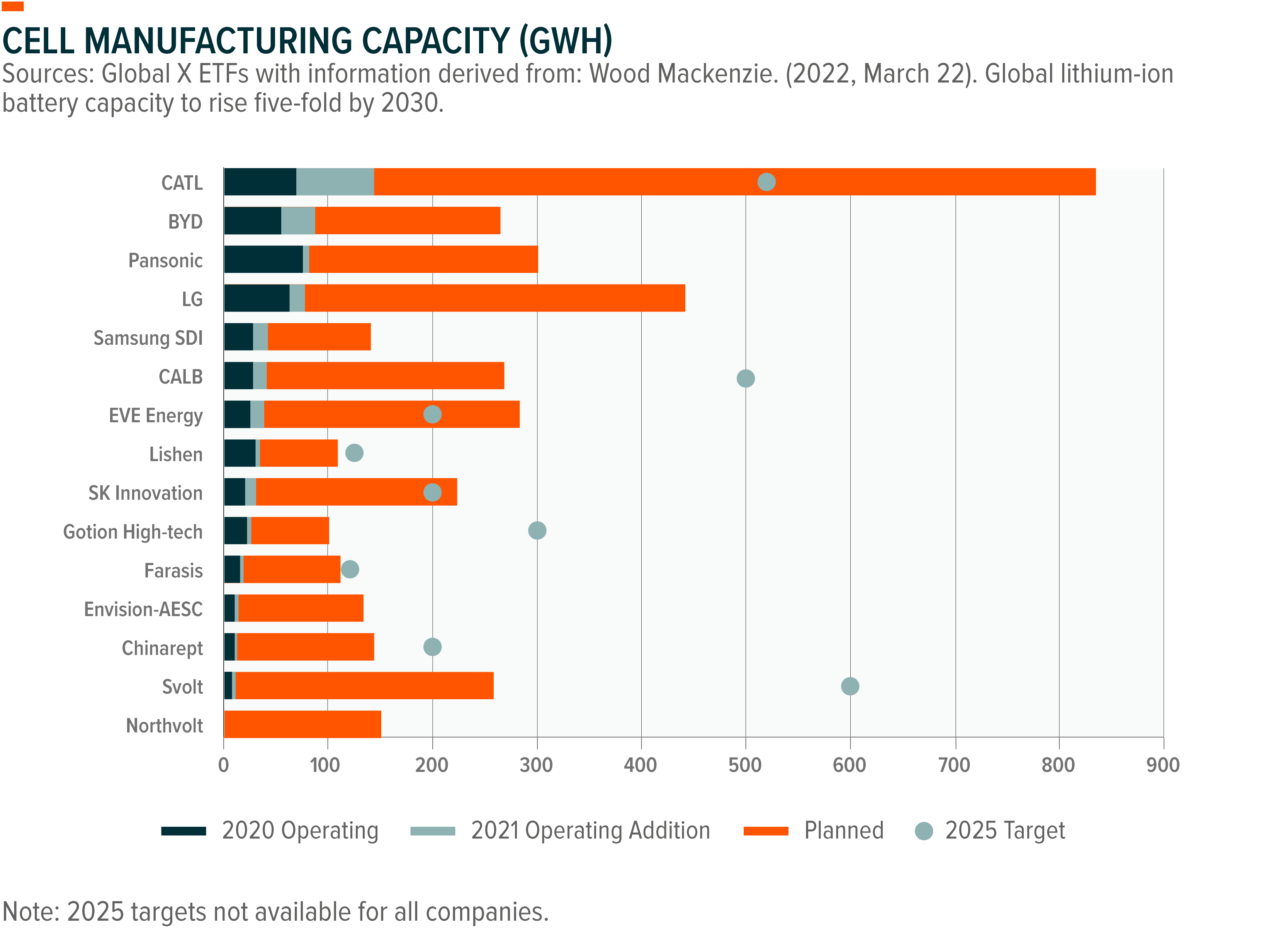

En 2015, China superó a Corea del Sur y Japón para convertirse en el principal exportador de baterías de iones de litio. Detrás de este ascenso hubo una combinación de esfuerzos políticos y un espíritu empresarial audaz. Dos empresas relativamente jóvenes, BYD y Contemporary Amperex Technology Company Limited (CATL), se convirtieron en pioneras y ahora representan casi el 70% de la capacidad de las baterías en China.

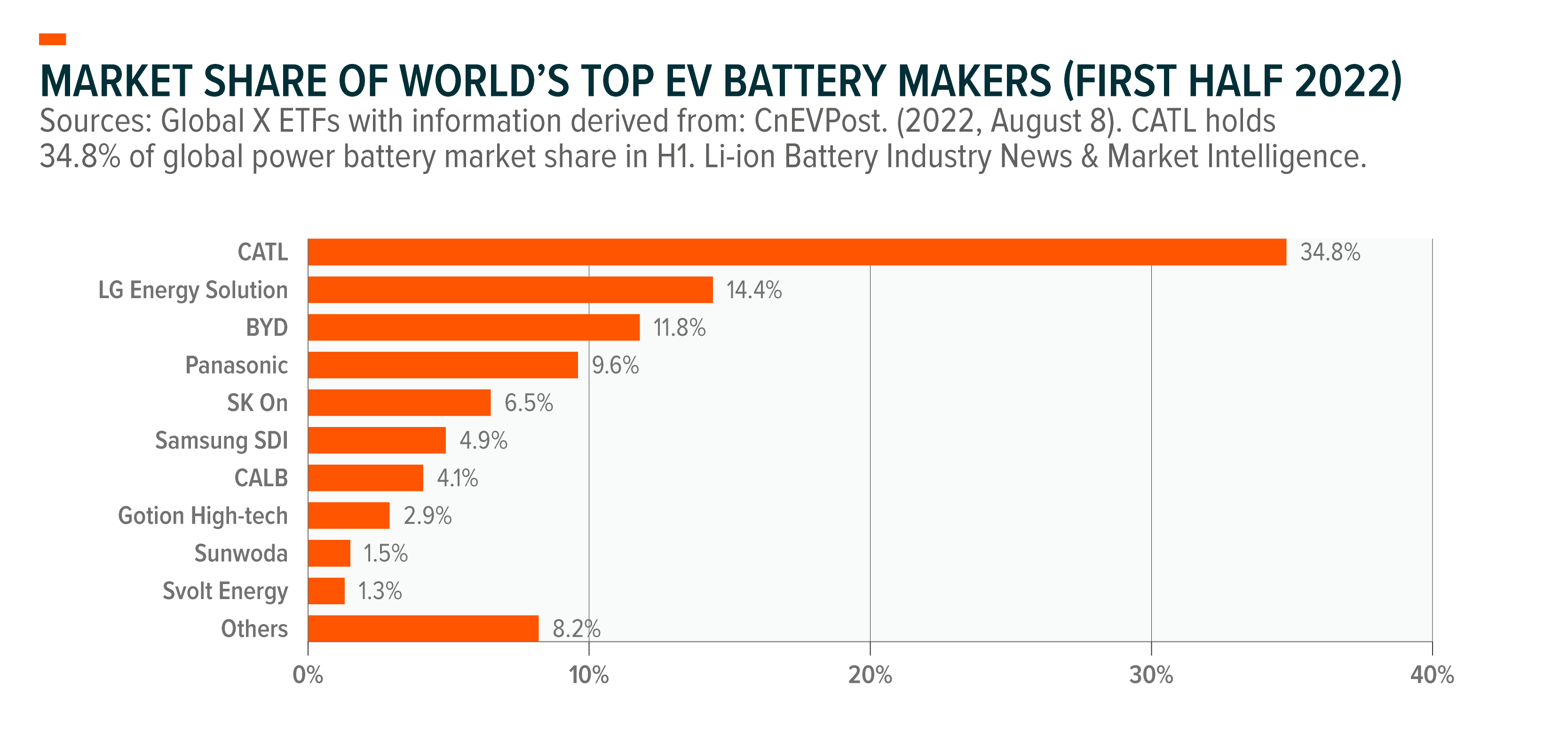

En 1999, un ingeniero llamado Robin Zeng ayudó a fundar Amperex Technology Limited (ATL), que impulsó su crecimiento en 2003 al cerrar un trato con Apple para fabricar baterías para iPod. En 2011, las operaciones de baterías para vehículos eléctricos de ATL se escindieron en Contemporary Amperex Technology Company Limited (CATL). En la primera mitad de 2022, CATL ocupó el 34,8% del mercado mundial de las baterías para vehículos eléctricos.

En 1995, un químico llamado Wang Chuanfu se fue al sur hacia Shenzhen para establecer BYD. El éxito inicial de BYD en la industria del litio provino de la fabricación de baterías para teléfonos móviles y productos electrónicos de consumo, y la compra de activos fijos por parte de BYD a Beijing Jeep Corporation marcó el comienzo de su viaje en el sector del automóvil. En 2007, el progreso de BYD llamó la atención de Berkshire Hathaway. A finales de la primera mitad de 2022, BYD superó a Tesla en ventas globales de coches eléctricos, aunque con la diferencia de que BYD vende vehículos eléctricos puros e híbridos, mientras que Tesla se enfoca solo en vehículos eléctricos puros.

El auge de CATL y BYD se vio favorecido por el apoyo de las políticas. En 2004, las baterías de litio entraron por primera vez en la agenda de los políticos chinos, con las “Políticas para desarrollar la industria automotriz”, y luego en 2009 y 2010 con la introducción de subsidios para baterías y estaciones de carga para coches eléctricos. A lo largo de la década de 2010, un sistema de subsidios otorgó de 10.000 a 20.000 dólares para vehículos eléctricos y solo estuvo disponible para empresas que ensamblaban automóviles en China con baterías de iones de litio de proveedores chinos aprobados. En pocas palabras, aunque a los fabricantes de baterías extranjeros se les permitió competir en el mercado chino, los subsidios hicieron que los fabricantes de baterías chinos fueran la opción más atractiva.

La adopción de vehículos eléctricos en China ha impulsado la demanda de litio

El liderazgo de China en la adopción de vehículos eléctricos es parte de la razón por la cual la demanda mundial de baterías de litio se está disparando. A partir de 2021, el 13% de los vehículos vendidos en China eran coches eléctricos híbridos o puros y se espera que esa cifra aumente. El crecimiento de CATL y BYD hasta convertirse en gigantes globales en dos décadas resume el dinamismo de los vehículos eléctricos en China.

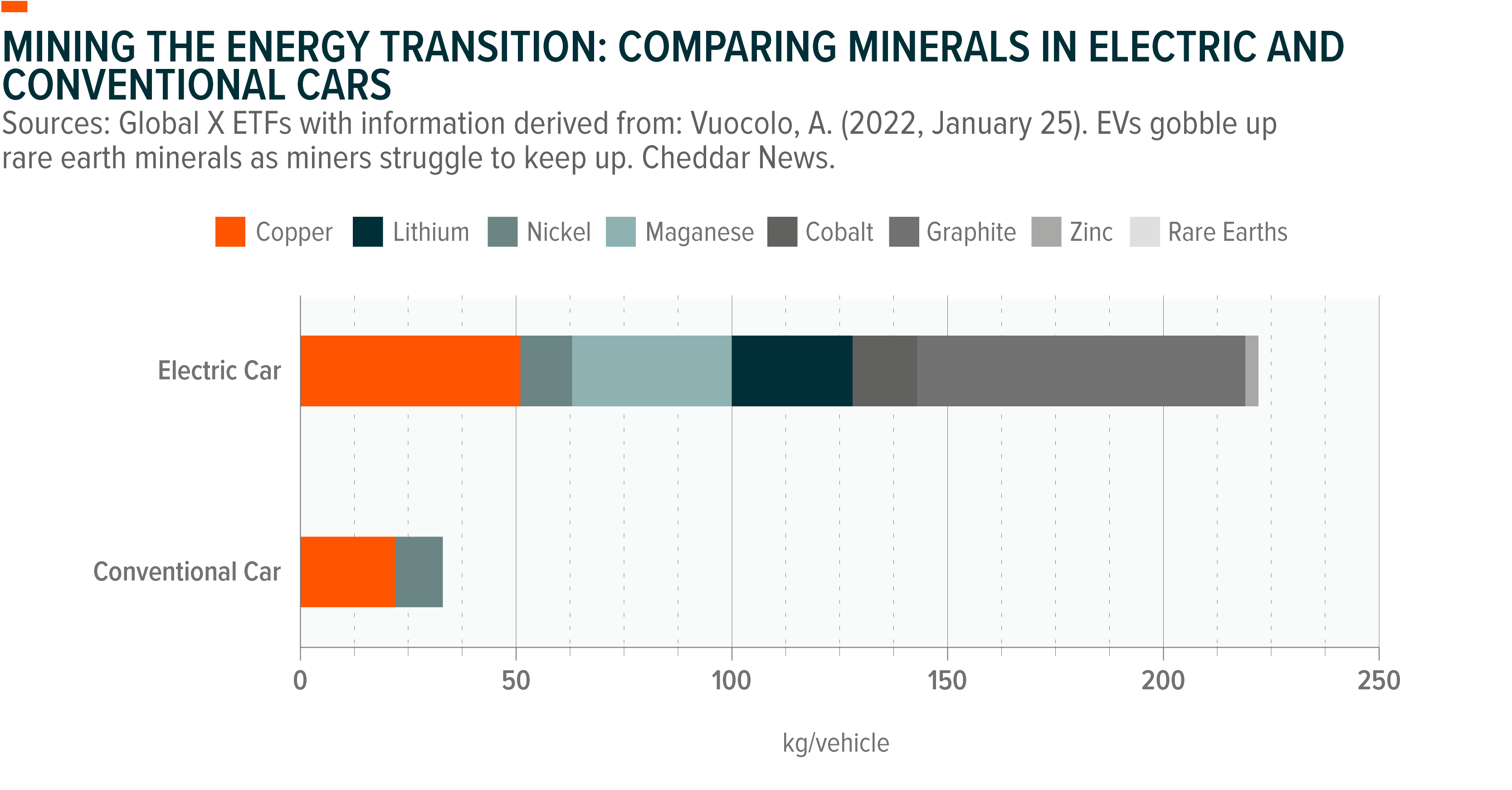

A medida que los VE ganan predominio, la demanda se está alejando de las baterías a base de níquel hacia las baterías a base de hierro (LFP), que alguna vez cayeron en desgracia por tener una densidad de energía relativamente baja (por tanto, rango bajo). Convenientemente para China, el 90% de la fabricación de células LFP en todo el mundo tiene su sede en el país. El proceso de cambiar de níquel a LFP no es arduo, por lo que China naturalmente perderá parte de su participación en este espacio, pero la nación parece estar bien posicionada para mantener una posición dominante en el espacio LFP en el futuro previsible.

En los últimos años, BYD ha estado avanzando con su LFP Blade Battery, que eleva drásticamente el nivel de seguridad de las baterías. Con una nueva estructura de paquete de baterías que optimiza la utilización del espacio, BYD reveló que Blade Battery no solo pasó una prueba de penetración de clavos, sino que la temperatura de la superficie también se mantuvo lo suficientemente baja. Además de que BYD usa la batería Blade para todos sus vehículos eléctricos puros, los principales fabricantes de automóviles como Toyota y Tesla también planean usar o ya están usando la batería Blade, aunque con Tesla sigue habiendo cierta incertidumbre sobre en que cantidad.

Mientras tanto, en junio de 2022 CATL lanzó su batería Qilin. A diferencia de Battery Blade, que tiene como objetivo revolucionar los estándares de seguridad, la batería Qilin se diferencia más en la densidad de energía y los tiempos de carga. CATL afirma que la batería puede cargarse al 80% en 10 minutos y puede utilizar el 72% de la energía de la batería para conducir, lo que refleja un enorme crecimiento en la tecnología que hay detrás de estas baterías.

Las empresas chinas aseguran una posición estratégica en la cadena de suministro global

Si bien el trabajo de CATL y BYD en el sector de los VE es importante, la presencia masiva de China en los segmentos ascendentes no necesariamente debe pasarse por alto. La mayor parte de la producción de litio en bruto tiene lugar en Australia y Chile, que tienen una participación global del 55% y el 26%. En el upstream, China solo representa el 14% de la producción mundial de litio. A pesar de esto, las empresas chinas han establecido una presencia upstream en los últimos años a través de una ola de compras de participaciones en minas de todo el mundo.

La ola de compras la llevan a cabo tanto los fabricantes de baterías como los mineros. Algunos ejemplos notables en 2021 incluyen la compra de Tres Quebradas por parte de Zijin Mining Group por 765 millones de dólares y la compra de Cauchari East y Pastos Grandes por parte de CATL por 298 millones de dólares, ambos en Argentina. En julio de 2022, Ganfeng Lithium anunció sus planes para adquirir el 100% de Lithea Inc en Argentina a un precio de hasta 962 millones de dólares. En pocas palabras, el litio es un ingrediente clave detrás de la revolución verde y las empresas chinas están dispuestas a invertir en litio para asegurarse no quedarse fuera.

El almacenamiento de energía muestra potencial en medio de los desafíos ambientales

Los compromisos de China de alcanzar las emisiones máximas para 2030 y la neutralidad de carbono para 2060 son parte de lo que impulsa la necesidad de la adopción de vehículos eléctricos. Otro ingrediente clave para el éxito de los objetivos renovables de China es la adopción de tecnología de almacenamiento de energía. El almacenamiento de energía va de la mano con los proyectos de energía renovable y esa es exactamente la razón por la cual el gobierno chino ahora exige que el 5-20% del almacenamiento de energía vaya con proyectos de energía renovable. El almacenamiento es crucial para mantener al mínimo la restricción, es decir, las reducciones intencionales en la producción eléctrica debido a la falta de demanda o problemas de transmisión.

El almacenamiento hidroeléctrico por bombeo es actualmente la mayor fuente de almacenamiento de energía con 30,3 GW a partir de 2020; sin embargo, aproximadamente el 89% del almacenamiento no hidroeléctrico se realiza a través de baterías de iones de litio. Mientras que la energía hidroeléctrica bombeada es más adecuada para el almacenamiento a largo plazo, las baterías de litio son más adecuadas para el almacenamiento de menor duración, que es más de lo que se necesita para las energías renovables.

Actualmente, China tiene solo alrededor de 3,3 GW de capacidad de almacenamiento de energía en baterías, pero tiene planes para una expansión masiva. Estos planes se describen en detalle en el 14º plan quinquenal para el almacenamiento de energía que se publicó en marzo de 2020. Uno de los principales objetivos del plan es reducir el coste unitario del almacenamiento de energía en un 30% para 2025, lo que permitirá que el almacenamiento se convierta en una opción económicamente deseable. Además, según el plan, State Grid espera agregar 100 GW en capacidad de almacenamiento de baterías para 2030 para respaldar el crecimiento de las energías renovables, lo que haría que la flota de almacenamiento de baterías de China sea la más grande del mundo, aunque solo marginalmente por delante de EE.UU., que se prevé que tenga 99GW.

Conclusión

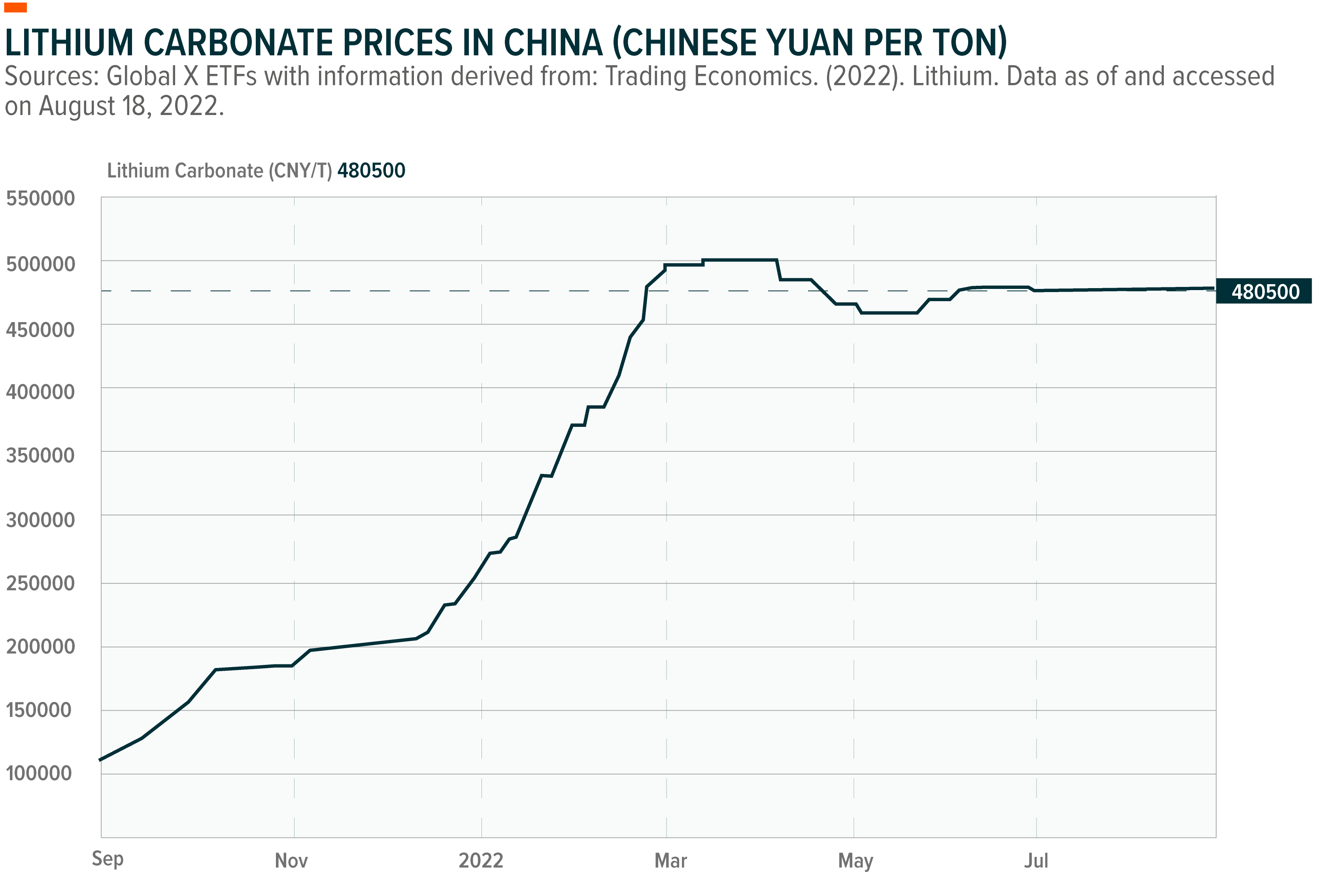

Las empresas chinas ya han transformado la cadena de suministro global de litio, pero continúan innovando a un ritmo acelerado. Como testimonio de su importancia en la industria, a partir del 18 de agosto de 2022, las empresas chinas representaron el 41,2% del Solactive Lithium Index, que es un índice diseñado para rastrear el desempeño de las empresas más grandes y más líquidas activas en la exploración y /o extracción de litio o producción de baterías de litio. A nivel mundial, los precios del litio aumentaron 13 veces entre el 1 de julio de 2020 y el 1 de julio de 2022, hasta los 67.050 dólares por tonelada. En China, el precio del carbonato de litio por tonelada saltó de 105.000 RMB a 475.500 RMB entre el 20 de agosto de 2021 y el 19 de agosto de 2022, lo que representa un aumento del 357%. Con los precios del carbonato de litio al alza en o cerca de máximos históricos, las empresas chinas están naturalmente en posición de beneficiarse.

Esta tendencia en los precios del litio ha ayudado a las acciones chinas y estadounidenses relacionadas con las baterías y el litio a superar los volátiles índices generales del mercado en medio de condiciones de mercado adversas; entre el 18 de agosto de 2021 y el 18 de agosto de 2022, el índice MSCI China All Shares IMI Select Batteries obtuvo una rentabilidad del 1,60% frente al -22,28% del índice MSCI China All Shares. De hecho, las existencias chinas de baterías y materiales para baterías superaron a las existencias mundiales de litio, ya que el índice MSCI China All Shares IMI Select Batteries obtuvo una rentabilidad del 1,60% frente al Solactive Global Lithium Index, que registró una rentabilidad del -0,74% durante el mismo período.

Creemos que los precios del litio se mantendrán elevados en los próximos años, actuando como un potencial obstáculo para los fabricantes de baterías. Sin embargo, de cara al futuro, las mejoras en la tecnología de baterías de litio pueden hacer que los vehículos eléctricos sean más asequibles y eficientes, lo que a su vez puede impulsar la demanda de litio. Dada la influencia de China en la cadena de suministro de litio, esperamos que las empresas chinas desempeñen un papel integral en la industria del litio en los próximos años.

Imagen procedente de Shutterstock

Esta publicación contiene contenido publicitario patrocinado. Este contenido es solo para fines informativos y no debe utilizarse a modo de consejo para invertir.