Todos hemos visto noticias que explican que en este entorno inflacionario, el efectivo está generando rendimientos negativos cuando se ajusta por la inflación. El efectivo también está generando rendimientos negativos cuando se ajusta por mi factura semanal de comestibles. Ambas son afirmaciones verdaderas, entonces, ¿por qué el enfoque intenso en la primera cuando hacemos nuestra planificación financiera?

El poder corrosivo de la inflación está captando muchos titulares últimamente y es una de las razones más frecuentes que la gente cita para preocuparse por satisfacer sus necesidades de gastos actuales y futuros. La inflación es claramente un componente de nuestra planificación financiera, pero solo uno de muchos elementos móviles. Coloquemos la inflación en perspectiva y, con suerte, aliviaremos al menos parte de la angustia.

¿Qué es la inflación?

La Oficina de Estadísticas Laborales de EE.UU. (BLS) informa sobre los Índices de Precios al Consumidor (IPC), que miden los cambios en el nivel de precios de la economía durante un período de tiempo. El IPC mide una canasta de bienes y servicios que intenta representar el gasto típico de un hogar en varios artículos comunes como alimentos, ropa, vivienda, transporte, servicios públicos, etc. La inflación es un aumento general en estos niveles de precios. En pocas palabras, “las cosas” costarán más en el futuro.

Tasa de retorno real

Como resultado, los economistas y expertos financieros hablan sobre la pérdida de poder adquisitivo y la necesidad de considerar la tasa de retorno “real” (es decir, la tasa de retorno nominal menos la tasa de inflación) al proyectar el crecimiento de las inversiones. Como ejemplo, si tu tasa de retorno de inversión es del 5% y la inflación es del 3%, la tasa de retorno “real” es del 2%.

Los economistas utilizan la tasa de retorno real para ayudar a explicar las tendencias económicas y su impacto en las poblaciones globales a lo largo del tiempo. Estoy de acuerdo con esta visión macroeconómica del mundo, pero cuando se trata de la planificación financiera personal, la “compensación” de la inflación con los rendimientos innecesariamente complica las cosas.

Cuando tengo una compra futura que hacer y 100 dólares en mi bolsillo, no pienso en términos de cuánto menos comprará el billete de 100 dólares el próximo año, sino en cuánto más podrían costar los bienes que busco. La planificación financiera personal debería seguir este mismo proceso de pensamiento intuitivo.

Evita la compensación de variables

Mientras planifico y proyecto retiros de efectivo, veo la inflación simplemente como otro gasto (una necesidad más de gastos de jubilación) en lugar de una tasa de retorno negativa o “contra”. En lugar de reducir tu rendimiento de inversión, aumenta tus gastos.

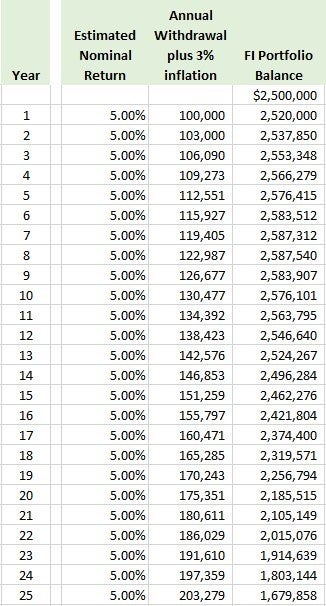

Por ejemplo, supongamos que has proyectado comenzar a retirar fondos con una cartera de 2,5 millones de dólares, un retorno nominal esperado de inversión del 5%, una estimación anual de inflación a largo plazo del 3% y un objetivo de gasto anual de 100.000 dólares. Si todas las suposiciones resultan correctas, en el segundo año tus necesidades totales de gasto aumentarían por tu tasa de inflación, por lo que necesitarías retirar 103.000 dólares; en el tercer año sería de 106.090 dólares, y así sucesivamente. Echa un vistazo al siguiente gráfico:

Como se puede ver en el gráfico, en el año 25, la inflación del 3% ha duplicado tu necesidad de gasto anual de 100.000 dólares a más de 200.000 dólares. Ese es el poder corrosivo de la inflación que acapara los titulares. Pero no es toda la historia.

Observa que con un rendimiento nominal del 5%, tu cartera generaría más que suficiente para cubrir tus gastos durante todo el período de 25 años y más allá (incluyendo tus gastos inflados). Y tan importante como eso, el saldo de 1,67 millones de dólares en el año 25 es el dinero real proyectado en la cartera, no un saldo hipotético ajustado por inflación.

Obviamente, lo anterior es un ejemplo simplista de una proyección multivariable. Tus resultados variarán (se llama finanzas personales por una razón). El punto es que, al realizar diligentemente tu proceso de planificación, evita compensar variables siempre que sea posible. Mantener los gastos brutos en un lado del libro de cuentas y los rendimientos brutos en el otro es más simple, y lo simple siempre supera a lo complejo.

¿Qué, específicamente, está inflado?

El BLS publica promedios mensuales para 211 categorías de gastos en 38 áreas geográficas urbanas y utiliza esos datos para calcular varias variaciones del IPC que se utilizan para diferentes propósitos. Sin embargo, yo tengo muchas menos categorías de gastos y vivo en solo una área urbana.

La inflación es individualizada y cada persona siente la inflación de diferentes maneras. Lo que realmente importa en nuestro viaje financiero es tu “tasa de inflación personal” o, en otras palabras, el aumento anual en tus gastos totales de jubilación. El autor financiero Jason Zweig le gusta llamarlo “meflation” o “yoflación”.

Los estudios han demostrado que los cambios en el gasto de jubilación pueden variar drásticamente entre los jubilados, y aunque algunas categorías de gastos aumentan, otras eventualmente disminuyen. Una tasa de inflación promedio nacional podría ser un punto de partida, pero el aumento (¡o disminución!) real en sus necesidades de gasto total es mucho más informativo y de uso práctico, a medida que planificas tu gasto actual y estrategias de retiro.

Mantén la inflación en perspectiva

La suma de todas tus categorías de gastos personales sumará el 100% de tus necesidades de gasto. A largo plazo, la inflación ha sido aproximadamente del 3% de ese total. El 97% restante de tu gasto merece una atención igual, o tal vez un poco más.

Los retornos “reales” son útiles al evaluar tendencias macroeconómicas en una gran población, pero al planificar financieramente para una sola persona, mantén el proceso intuitivo. No permitas que la inflación robe la simplicidad de tu plan.

Como siempre, invierte con frecuencia y sabiamente.

La inflación es la madre del desempleo y el ladrón invisible de aquellos que han ahorrado. −Margaret Thatcher

Mi nuevo libro, Wealth Your Way está disponible en Amazon, y considera suscribirte a mi boletín gratuito.

El contenido es meramente informativo. No pretende ser ni debe interpretarse como asesoramiento legal, fiscal, de inversión, financiero o de otro tipo. Se trata simplemente de mis propios pensamientos al azar.

También puedes leer: Inversiones Alternativas: Descubre oportunidades más allá de acciones