¿Corre Francia un mayor riesgo de sufrir una crisis financiera? Esta es una pregunta que pocos observadores se hacen, pero hay tres posibles motivos de preocupación:

- Los niveles de deuda franceses se han disparado en la última década, incluso cuando gran parte de Europa se ha desapalancado.

- El Banco Central Europeo (BCE) ha indicado que comenzará a subir las tasas en julio, y esto podría aumentar el coste de financiación de la deuda con el tiempo.

- Después de las elecciones legislativas del 19 de junio, podría resultar más difícil aprobar reformas adicionales que podrían reducir la deuda pública y estimular el crecimiento económico.

Los crecientes niveles de deuda de Francia

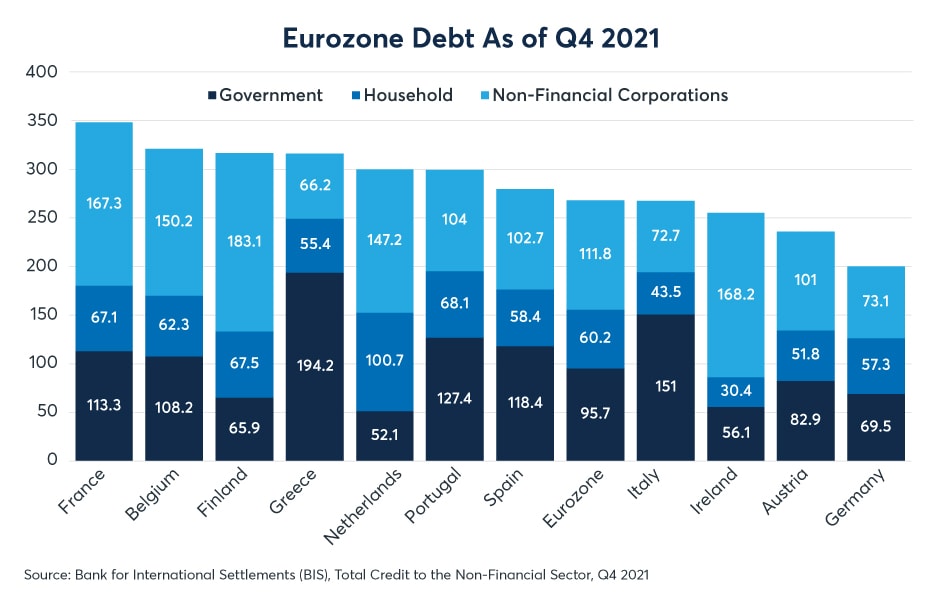

En las últimas dos décadas, los niveles de deuda de Francia han aumentado constantemente. A principios del nuevo milenio, la carga total de la deuda de los sectores públicos y privados de Francia era del 186,7% del PIB. A finales de 2021, la relación deuda/PIB de Francia había aumentado hasta el 347,7%, según datos del Banco de Pagos Internacionales (BIS). Actualmente, Francia tiene una deuda general más alta que cualquier otra nación de la Eurozona, incluidos Portugal, Irlanda, Italia, Grecia y España, todos los cuales enfrentaron graves problemas financieros en los años posteriores a la crisis financiera mundial (Gráfico 1).

Escanea el código QR para obtener un análisis más exhaustivo de los eventos del mercado y las tendencias que impulsan las oportunidades hoy

Gráfico 1: Francia es la nación más endeudada de Europa

La deuda ha aumentado en todos los sectores de la economía francesa desde el año 2000. La deuda del sector público ha aumentado del 59,3% al 113,3% del PIB. La deuda de los hogares se ha duplicado como parte de la economía del 33,9% al 67,1% en la actualidad. Finalmente, la deuda corporativa francesa ha crecido del 93,5% al 167,3% del PIB (Gráfico 2).

Gráfico 2: La deuda francesa casi se ha duplicado en relación con el PIB desde el año 2000

También cabe destacar la trayectoria de la deuda francesa en relación con sus pares de la Eurozona. Durante la primera década de la existencia de la Eurozona, el aumento de los niveles de deuda en general en Europa y Francia no fue particularmente excepcional. Sin embargo, durante la última década, los índices de deuda de la eurozona se han mantenido estables en general, y ha habido cuatro trayectorias de deuda notablemente diferentes entre los países miembros:

- Las naciones altamente endeudadas se han desapalancado (Irlanda, Holanda, Portugal y España: Gráfico 3).

- Las naciones con endeudamiento inferior al promedio han mantenido bajos los niveles de endeudamiento (Austria y Alemania: Gráfico 4)

- Países con deuda superior a la media que no se han desapalancado (Grecia e Italia: Gráfico 5)

- Naciones que han continuado apalancándose (Bélgica, Finlandia y Francia, Gráfico 6)

Gráfico 3: Ciertas naciones utilizaron el período de tasas bajas para desapalancarse

Gráfico 5: Italia y Grecia han mantenido ratios de endeudamiento medios o superiores a la media

Gráfico 6: Bélgica, Finlandia y especialmente Francia han aumentado considerablemente los coeficientes de endeudamiento

Un factor que podría funcionar a favor de Francia es la combinación de su deuda. Una gran parte de la deuda francesa se encuentra en el sector corporativo no financiero y no está claro si el producto interno bruto es el criterio correcto, especialmente porque Francia alberga muchas grandes corporaciones multinacionales. En la medida en que sus deudas se correspondan con los ingresos obtenidos en el extranjero por las filiales y subsidiarias extranjeras, sus niveles de deuda podrían ser más manejables de lo que sugeriría su relación con el producto interno bruto de Francia.

Dicho esto, hay muchos ejemplos de deuda del sector privado que se incluye en los libros públicos en caso de estrés financiero. Eso sucedió en EE.UU. con Fannie Mae y Freddie Mac en 2008 y en Irlanda, España y Reino Unido cuando sus bancos tuvieron problemas durante la crisis financiera mundial, algunos de los cuales terminaron siendo nacionalizados.

También hay formas más sutiles de llevar las deudas privadas a las cuentas públicas. Cuando el sector privado tiene problemas, el gobierno puede aumentar el gasto y/o reducir los impuestos, incurriendo en mayores déficits que aumentan la deuda pública mientras el sector privado intenta desapalancarse. Esto ocurrió en Japón durante las últimas décadas cuando la deuda pública se disparó del 60 a más del 200% del PIB. Esto, sin embargo, es más fácil de hacer en países como Japón y EE.UU., donde un soberano emite deuda en una moneda controlada por el banco central de ese país. Este no es el caso en la eurozona donde el mercado de bonos “soberanos” se parece a un mercado de deuda municipal con muchos gobiernos emitiendo deuda en una moneda común que ninguno de ellos controla directamente.

Altos niveles de deuda en un entorno de tasas al alza

Aumentar el apalancamiento y asumir una gran cantidad de deuda no es necesariamente un problema siempre que el coste de financiamiento permanezca bajo. De hecho, durante la última década el coste de financiación de la deuda no sólo fue bajo, sino que, en el caso del sector público francés, a menudo fue negativo. A partir de fines de 2014, el Banco Central Europeo (BCE) comenzó a experimentar con tasas de interés negativas. Esto permitió al gobierno francés financiarse con deuda a corto plazo a tasas ligeramente por debajo de cero. Entre mediados de 2019 y mediados de 2021, incluso los bonos franceses a 10 años a menudo tuvieron rendimientos negativos, y el Tesoro francés emitió múltiples bonos a largo plazo con cupones de entre cero y 0,5% anual. Si bien muchas naciones de la Eurozona utilizaron este período de bajos rendimientos para desapalancarse, el gobierno francés y el sector privado lo utilizaron como una oportunidad para aumentar el apalancamiento, lo que permitió al país vivir por encima de sus posibilidades durante la mayor parte de los últimos 10 años.

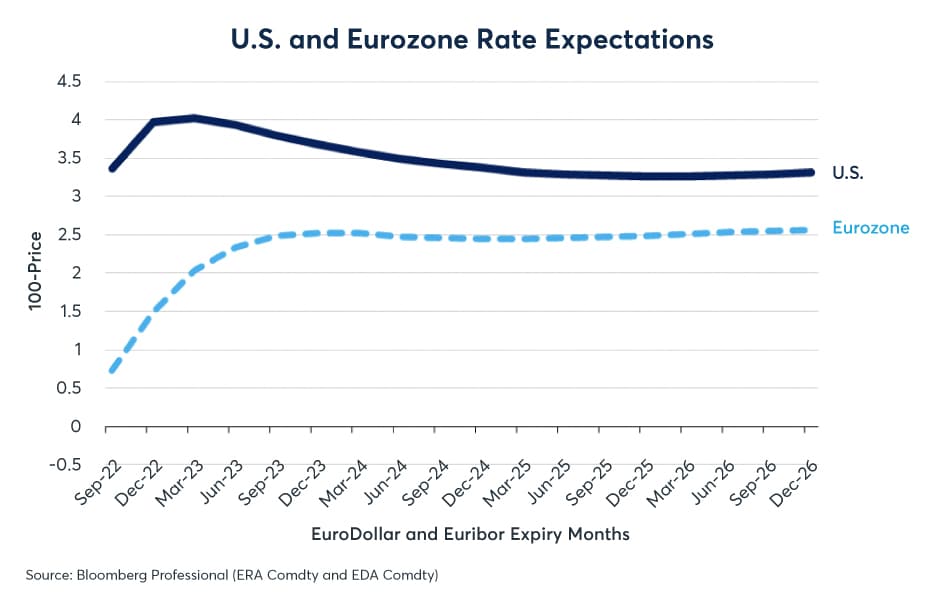

Es probable que esto cambie. La presidenta del BCE, Christine Lagarde, advirtió a los mercados que la entidad tiene la intención de aumentar las tasas en un cuarto por ciento en julio, seguido de un posible aumento de 50 puntos básicos en septiembre (Gráfico 7). Además, los mercados de futuros en la eurozona sugieren que los traders, por el momento, ven que las tasas eventualmente aumentarán a más del 2%. Con el tiempo, tal desarrollo elevaría el coste de los préstamos en todos los sectores de la economía francesa, lo que los haría potencialmente más propensos a sufrir estrés financiero.

Gráfico 7: Las tasas de la Eurozona podrían subir a más del 2% tan pronto como el próximo año

Esto no quiere decir que Francia esté en peligro inminente de una crisis financiera. Si sucede, podría ser varios años en el futuro. Las crisis de deuda tienden a ocurrir hacia el final (o incluso después) de los ciclos de ajuste central. El ciclo de endurecimiento del BCE ni siquiera ha comenzado. Sin embargo, los posibles problemas de deuda de Francia podrían exacerbarse si el gobierno no es capaz de realizar reformas estructurales clave que podrían reducir los déficits presupuestarios y mejorar el ritmo del crecimiento económico.

Una situación política en evolución

El domingo 19 de junio, los votantes franceses eligieron una nueva Asamblea Nacional y la votación produjo cambios sin precedentes en los 64 años de historia de la Quinta República. Por primera vez, no hay un partido o coalición de mayoría clara.

El grupo parlamentario del presidente francés Emmanuel Macron, Ensemble, obtuvo 246 plazas, lo que supone una pérdida de 101 diputados con respecto a 2017 y se queda a 43 plazas de la mayoría. Les Republicans, el partido de centro-derecha de los ex presidentes Jacques Chirac y Nicolas Sarkozy, perdió 56 plazas, dejándolos con 64 diputados. En teoría, estos dos grupos políticos podrían formar un gobierno de coalición pero, por el momento, Les Republicans han dejado constancia de su oposición pública a entrar en coalición con las fuerzas de Macron, afirmando que serán un partido de oposición.

La falta de un partido mayoritario en la Asamblea Nacional podría dificultar la aprobación de reformas como elevar la edad de jubilación de Francia de 63 a 65 años, una medida que ampliaría la participación en la fuerza laboral y reduciría el gasto público en programas de jubilación. La dificultad de promulgar esta y otras reformas estructurales podría dificultar el desapalancamiento de la economía francesa o responder al estrés económico resultante de la combinación de tasas de interés más altas y niveles elevados de apalancamiento.

Esta publicación contiene contenido publicitario patrocinado. Este contenido es solo para fines informativos y no debe utilizarse a modo de consejo para invertir.