La guía educativa ‘Cómo proteger los criptoactivos en un mercado bajista’ se creó en conjunto con Caleb & Brown. Caleb & Brown es el broker de criptomonedas líder en el mundo.

Algo único está sucediendo en los mercados financieros en general, para angustia de los inversores en todas las clases de activos de todo tipo.

Por primera vez en la historia, el llamado ‘criptoinvierno’, o las recesiones cíclicas que experimenta el mercado de criptomonedas, está ocurriendo al mismo tiempo que un mercado bajista global. Si bien los mercados bajistas ocurren cíclicamente en todas las clases de activos, este golpe de 2 por 1 puede resultar especialmente castigador para los inversores después del gran mercado alcista de 2021, durante el cual muchas carteras crecieron a tasas alucinantes.

En 2021, el precio de Bitcoin (CRYPTO: BTC) aumentó a un máximo histórico de 69.044,77 dólares (un aumento del 120% desde su precio de cierre el 1 de enero), y el precio de Ethereum (CRYPTO: ETH) se disparó a un máximo histórico de 4.868 dólares (un aumento del 500% desde su precio de cierre el 1 de enero).

Para poner eso en perspectiva, el rendimiento anual del índice compuesto Nasdaq en 2021, desde su cierre del primer día hasta su máximo anual, fue del 27%. El Índice Compuesto Nasdaq incluye casi todas las acciones que cotizan en la bolsa Nasdaq Capital Markets. Junto con el Standard & Poor 500 y el Dow Jones Industrial Average, es uno de los principales puntos de referencia para el desempeño económico.

A pesar de sus ganancias astronómicas en 2021, tanto Bitcoin como Ethereum casi han vuelto a sus niveles de precios anteriores a 2021. Y en lugar de encontrar refugio en el mercado de valores, los inversores que buscan recuperar sus pérdidas diversificándose de la criptomoneda o alejándose por completo se encuentran con más de la misma caída. El mercado bajista de 2022 incluso ha derribado acciones tecnológicas que suelen tener un buen rendimiento, como Apple Inc.(NASDAQ:AAPL), Netflix Inc. (NASDAQ:NFLX) y Tesla Inc. (NASDAQ:TSLA), con dolorosas caídas del 27%, 72% y 45%, respectivamente. Muchos expertos creen que una serie de factores macroeconómicos han contribuido a este declive, incluida una inflación desenfrenada, una guerra europea, un aumento excesivo de la oferta monetaria y las repercusiones de la pandemia.

En condiciones tan hostiles, la principal prerrogativa del inversionista y comerciante astuto es la supervivencia, y el primer paso para sobrevivir es identificar y comprender la amenaza. Con la historia como guía, los inversores pueden conocer las características del criptoinvierno y los mercados bajistas (los dos grandes matones de 2022) y descubrir una manera de mantenerse a flote.

¿Qué nos dice entonces la historia?

El criptoinvierno Vs. los mercados bajistas tradicionales

Al comparar los mercados de criptomonedas y de acciones, se puede hacer una clara distinción en la naturaleza de sus caídas. Por un lado, los criptoinviernos, como se suele llamar a los criptomercados bajistas, ocurren con una frecuencia mucho más alta, experimentan cambios de precios mucho más grandes y ocurren mucho más rápido que los del mercado de acciones. Lo mismo sucede con los criptomercados alcistas, que presentan algunas de las mejores oportunidades de inversión del mundo. Los inversores profesionales ven esta volatilidad como una oportunidad, convirtiendo lo que algunos considerarían un ‘error’ en herramientas de generación de ingresos y cobertura de cartera.

Estos inviernos criptográficos a menudo están precedidos por eventos macro como el aumento de la inflación, medidas enérgicas contra las criptomonedas en todo el país y dificultades regulatorias. Los eventos macroeconómicos también encabezan los criptomercados alcistas. En 2021, los expertos creían que la llegada de los corredores sin comisiones, la proliferación de los intercambios de criptomonedas, la explosión del gasto en línea debido a las medidas de cuarentena y la liberación de cheques de estímulo podrían haber brindado el cóctel perfecto para una gran carrera alcista tanto en las acciones como en mercado de criptomonedas. El argumento de que los criptoinviernos son generalmente más volátiles y más rápidos que los del mercado de acciones está respaldado por una inspección de los períodos de declive de Bitcoin, que a menudo se utiliza como un indicador del mercado. En concreto:

- Entre el 16 de diciembre de 2017 y el 6 de febrero de 2018, el precio de Bitcoin cayó aproximadamente un 70% en 52 días, pasando de 19.700 a 5.900 dólares.

- Entre el 26 de junio de 2019 y el 13 de marzo de 2020, el precio de Bitcoin cayó aproximadamente un 70% en 261 días, pasando de 12.900 a 3.900 dólares.

- Entre el 14 de abril de 2021 y el 19 de mayo de 2021, el precio de Bitcoin cayó aproximadamente un 53% en 35 días, pasando de 63.500 a 30.000 dólares.

- En el criptoinvierno actual, el precio de Bitcoin cayó aproximadamente un 74% en 227 días, pasando de 67.000 a 17.500 dólares.

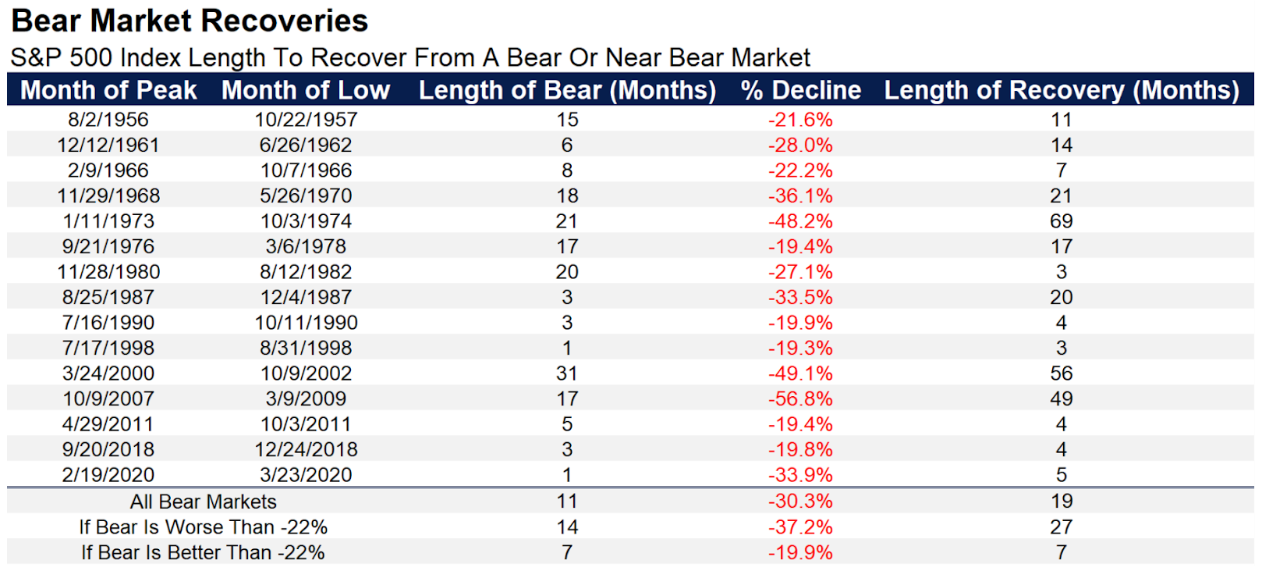

Imagine representar todas las caídas del S&P 500 desde 1956

En comparación, según LPL Research, el S&P 500 ha experimentado 15 mercados bajistas desde 1956. En ese tiempo, la duración promedio de un mercado bajista es de 334 días (11 meses) y la caída promedio es de aproximadamente el 30%. Si bien hay ciertos momentos en la historia en los que las pérdidas superaron el 30%, en particular los accidentes de 1957, 2000 y 2007, estos son los casos atípicos.

Imagen que muestra las caídas de BTC desde 2012 en adelante. Tomado de TradingView. Imagen que muestra la disminución del 20 % de SPY en 2018. Tomado de TradingView.

Los mercados bajistas de criptomonedas, o criptoinviernos, son mucho más agudos y abruptos que los mercados bajistas en las clases de activos más tradicionales. La disminución más baja en criptografía mencionada anteriormente es del 53%, mientras que el mercado bajista más corto es de un mes.

De hecho, usar el umbral arbitrario del 20% para un mercado bajista con Bitcoin habría producido una serie de atribuciones erróneas del mercado bajista, particularmente en su historia temprana. Por ejemplo, el precio de Bitcoin el 4 de enero de 2017 y el 12 de enero de 2017 disminuyó un 35% en ocho días. En el mercado de acciones, esto habría sido asombroso. Con Bitcoin, esta caída se borró por completo en cuestión de semanas y luego condujo a una subida del 275% desde los mínimos de mayo del mismo año.

Las abruptas caídas en el mercado de las criptomonedas pueden asustar a los inversores, pero es importante tener en cuenta que ocurre lo contrario en las corridas alcistas. Como se demostró en 2021, incluso en grandes corridas alcistas en el mercado de acciones, las corridas alcistas en criptografía tienden a ser más extremas. Esta es una característica de una clase de activos incipiente y emocionante que recién comienza a desarrollar la infraestructura adecuada para la adopción generalizada. En otras palabras, es una característica de un mercado emergente más que una abrasión en el activo.

No es una exageración decir que el mercado de criptomonedas puede brindar algunas de las mejores oportunidades de inversión en términos de rendimiento porcentual y tiempo necesario para que ese porcentaje se materialice. Sin embargo, debido a su volatilidad, se necesita una sólida gestión de riesgos para abordar esta clase de manera eficiente. Para el lego, esta habilidad se logra mejor con la ayuda de profesionales.

¿Qué hacer en el modo de supervivencia?

Es importante tener en cuenta que tanto Bitcoin como el S&P 500 han sobrevivido a cada una de sus caídas “catastróficas” a lo largo de la historia. Muchos inversores han utilizado el promedio de coste del dólar (DCA), la cobertura y la diversificación como contramedidas a lo largo de los mercados bajistas históricos, lo que les permite preservar el capital para cuando llegue el próximo mercado alcista.

Aunque esto inspira esperanza, no debe inspirar complacencia. En su libro “La psicología del dinero”, Morgan Housel dijo: “El desafío para nosotros [los inversores] es que ninguna cantidad de estudio o mentalidad abierta puede recrear genuinamente el poder del miedo y la incertidumbre [experimentados en los mercados bajistas]”.

Si bien identificar y conocer las amenazas a su cartera de inversiones es crucial para crear la confianza que necesita para sobrellevar las malas condiciones del mercado, la ayuda de profesionales a menudo facilita este proceso. Proporcionar a los inversores apoyo y atención inmediatos es un valor fundamental en Caleb & Brown, el corredor de criptomonedas líder en el mundo.

Armados con un conocimiento profundo de los mercados de criptomonedas, los profesionales de corretaje de Caleb & Brown ofrecen la educación y los conocimientos para ayudar a sus clientes a tomar las decisiones correctas cuando su riqueza está en juego. Su equipo de criptoprofesionales experimentados ayuda a los inversores a combatir las condiciones del mercado bajista, evitar decisiones catastróficas y otorgar a sus clientes los conocimientos necesarios para preservar el capital. Es más: siempre están disponibles.

Con el criptoinvierno y un mercado bajista llamando a las puertas de los inversores, la ayuda de los profesionales nunca ha sido más importante. Con los profesionales a sus espaldas, es mucho más probable que los inversores aprendan a preservar su capital y a desplegarlo de manera oportuna y eficaz en preparación para el próximo mercado alcista.

Foto destacada de Hans-Jurgen Mager en Unsplash

Esta publicación contiene contenido publicitario patrocinado. Este contenido es solo para fines informativos y no debe utilizarse a modo de consejo para invertir.