El martes, los traders de opciones se preparaban para la importante decisión que tomará el Comité Federal de Mercado Abierto (FOMC) hoy a las 14:00 EST, que es la decisión final sobre la política monetaria de 2021. Los temas clave que tienen en mente los traders son cualquier información nueva sobre las preocupaciones inflacionarias de la Fed, junto con cualquier posible ajuste en la política monetaria.

Lo que ha sucedido

Esta semana, el SPY S&P 500 ETF Trust (NYSE:SPY) ha bajado más de un 2% y los traders de opciones han estado comprando acciones put de protección durante toda la semana, lo que ejerce presión a la baja sobre el índice.

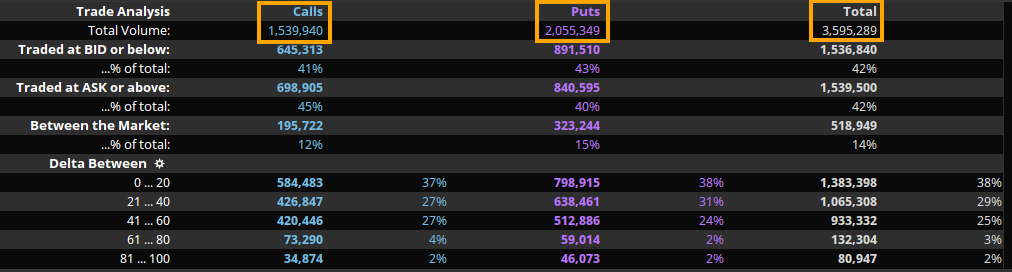

Solo los flujos de opciones del martes han imprimido más de 3,59 millones de opciones, de las que aproximadamente 1,53 millones son opciones call y 2,05 millones son opciones put (observa la siguiente imagen).

En cuanto a los flujos de opciones, alrededor del 58% de todas las opciones negociadas son opciones put, lo que muestra un sesgo bajista. Además de eso, más de 400.000 de las opciones que se han negociado hoy tienen vencimientos cortos. Esto quiere decir que aunque la mayoría de las opciones negociadas son bajistas, los traders están comprando protección a corto plazo por si la decisión de la Fed de hoy fuese desfavorable.

Por qué es importante

Si los traders de opciones han estado comprando protección a la baja durante toda la semana (long puts), pero gran parte de esas opciones tienen vencimientos a corto plazo, cuando todas estas opciones venzan al final de la semana, se podría aliviar un poco de presión a la baja, ya que las opciones put se retiran del tablero de juego.

También es importante tener en cuenta que el SPY ETF tiene alrededor de 6,7 millones de opciones call y 12,9 millones de opciones put antes de la jornada de hoy, por lo que dos de cada tres opciones han sido bajistas, pero más del 30% de ellas vence el viernes.

Esto conduce aún más a la tesis de que los traders de opciones tienen long puts pero con una cantidad importante de opciones que vencen el viernes.

¿Qué ocurrirá después?

Los traders de opciones deberían esperar que la volatilidad aumente drásticamente después de la decisión del FOMC de hoy y el vencimiento del 17 de diciembre, ya que gran parte de las opciones se retirarán del tablero de juego y desaparecerán los flujos a corto plazo que han impulsado el mercado en los últimos tiempos.

Si el FOMC calma las preocupaciones sobre la inflación y no busca aumentar sus operaciones de reducción, los traders podrían tomárselo como una señal constructiva, lo que podría proporcionar una ventaja para que las acciones registren avances de aquí a finales de año. Aumentaría el ritmo de la desaparición de las posiciones long put y proporcionaría más soporte al mercado.

Por ahora, el nivel de 460 dólares (4.600 dólares en SPX) sigue siendo el nivel de soporte clave que deben mantener los mercados, ya que el posicionamiento de opciones se vuelve menos estable por debajo de estos niveles. Por otro lado, si el FOMC adopta una postura agresiva y el SPY pierde la zona de soporte de 459/460 dólares, los mercados podrían volverse vulnerables y que se produjese un descenso rápido hasta los 450 dólares.

Ocurra lo que ocurra, los traders deberían estar preparados para que aumente la volatilidad después de la decisión del FOMC y el vencimiento del 17 de diciembre, ya que muchas opciones se retirarán del tablero de juego y forzarán una gran cantidad de reposicionamiento durante el resto del año.

Foto de Richard Lee en Unsplash