¿Las acciones de alta capitalización, también conocidas como “Mega-cap”, están muertas? Quizás. Pero hay cuatro razones por las que podrían estar listas para resurgir. La reciente corrección del mercado desde el pico de julio ciertamente llamó la atención de los inversores y sacudió su extrema tranquilidad. Como señalamos anteriormente:

“Si bien ciertamente ha habido períodos más prolongados en el mercado sin una caída del 2%, es esencial recordar que la baja volatilidad representa una alta ‘complacencia’ con los inversores. En otras palabras, a medida que el mercado avanza cada vez más sin una corrección significativa, los inversores se sienten más seguros. Responden aumentando sus asignaciones a valores (riesgo) y reduciendo sus asignaciones a efectivo (seguridad)”.

Como hemos discutido repetidamente en junio y julio, una corrección del 5-10% es normal y ocurre casi anualmente.

“En la historia, cuando la tasa de cambio de 37 semanas es mayor al 30%, tales eventos suelen preceder a correcciones a corto o medio plazo. Aunque los toros están muy confiados, el riesgo de una corrección del 5% al 10% en los próximos tres meses sigue siendo elevado”. – 13 de julio

Como era de esperar, tanto los inversores minoristas como los profesionales han presenciado una cantidad más extrema de ventas de posiciones de alta capitalización durante las últimas tres semanas.

“El nivel de reducción por parte de algunas estrategias, junto con las reducciones correlacionadas en el rendimiento alpha / masivo, sugiere que podríamos haber terminado en su mayoría con reducción y degrossing.” Sin embargo, el rendimiento / alpha / los flujos brutos podrían seguir siendo irregulares durante los próximos meses“. – John Schlegel, JPM

Como señala John, la pregunta es si el proceso de corrección ha terminado y si los inversores volverán a las “mega-caps” en sus carteras.

4 razones por las que las Mega-caps no han muerto todavía

La reciente venta masiva de acciones “Mega-cap” no es sorprendente. Advertimos a los inversores sobre que se agrupan en unas pocas acciones para buscar rendimientos del mercado.

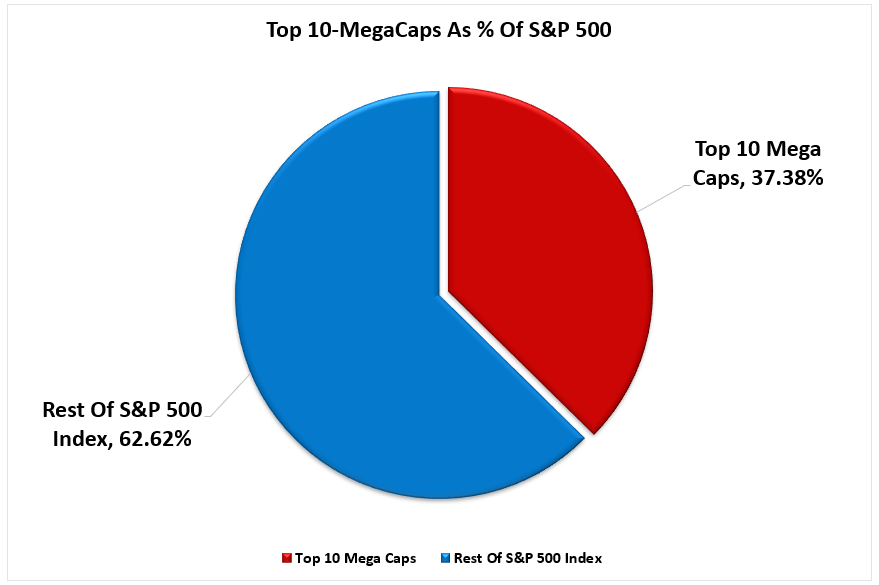

“La bifurcación entre las 10 principales empresas, medidas por la capitalización de mercado, y las otras 490 acciones del índice ha creado una ilusión de optimismo en el mercado. A pesar del comercio extremadamente masivo en los tres sectores compuestos por esas diez acciones, seguimos viendo a los inversores profesionales amontonándose en esas acciones a un ritmo récord.

Hay cuatro (4) razones por las que los inversores, tanto minoristas como profesionales, persiguieron un puñado de acciones. También son las mismas razones por las que es probable que las “Mega-caps” recuperen su favor.

En primer lugar, estas acciones son altamente líquidas y los administradores pueden mover el dinero dentro y fuera sin movimientos significativos de precios. La importancia de la liquidez no puede pasarse por alto para las compañías de seguros, las pensiones, los fondos de cobertura y las dotaciones. Estos inversores deben mover millones de dólares a la vez, y las pequeñas empresas no tienen la liquidez suficiente para movimientos considerables de entradas y salidas.

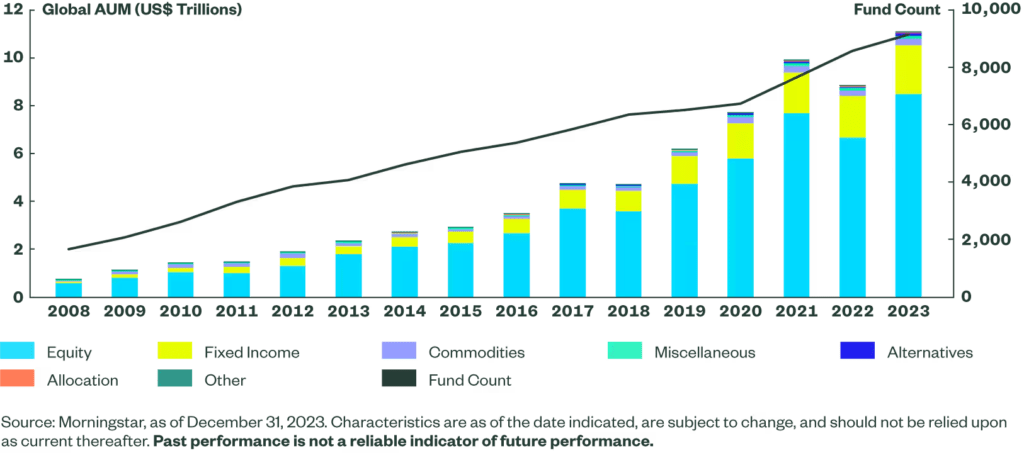

En segundo lugar, el efecto del índice pasivo no ha desaparecido. A medida que los inversores cambian sus hábitos de inversión, de comprar acciones individuales a la facilidad de comprar un índice amplio, los flujos de capital cambian de manera desigual hacia las acciones con mayor capitalización del índice. Durante la última década, los flujos de capital hacia los fondos negociados en bolsa (ETF) han explotado.

Como discutimos en ‘Riesgo profesional’

“Las 10 principales acciones en el índice S&P 500 representan más de 1/3 del índice. En otras palabras, una ganancia del 1% en las 10 principales acciones es igual a una ganancia del 1% en el otro 90%. Al comprar acciones de un ETF pasivo, se deben comprar las acciones de todas las empresas subyacentes”.

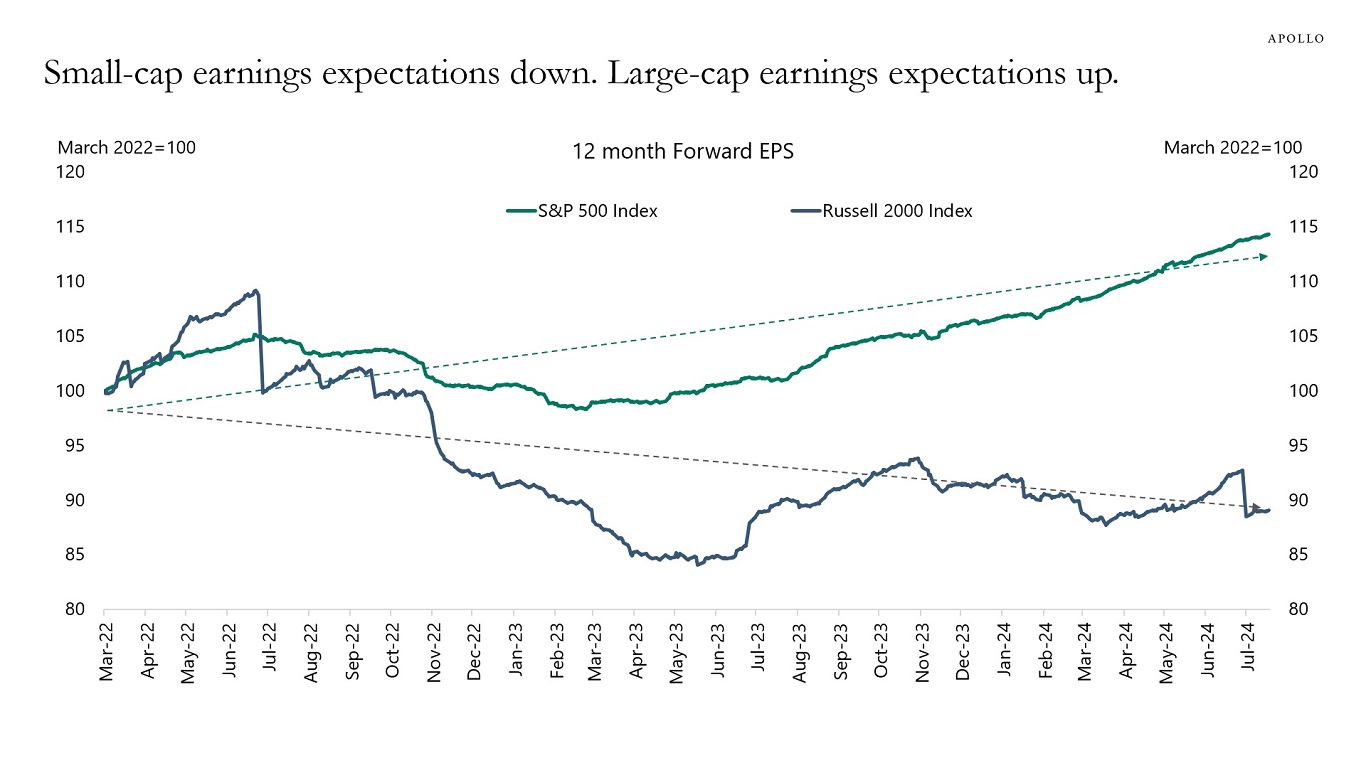

En tercer lugar, las empresas “Mega-cap” tienen un crecimiento de ganancias más sustancial que sus hermanas de pequeña y mediana capitalización. Por ahora, las empresas de gran capitalización, principalmente las empresas “Mega-cap”, son las que impulsan la mayor parte del crecimiento de las ganancias. Con la economía mostrando signos claros de deterioro, las ganancias de las empresas de mediana y pequeña capitalización son las que más se ven afectadas por los cambios en la demanda económica.

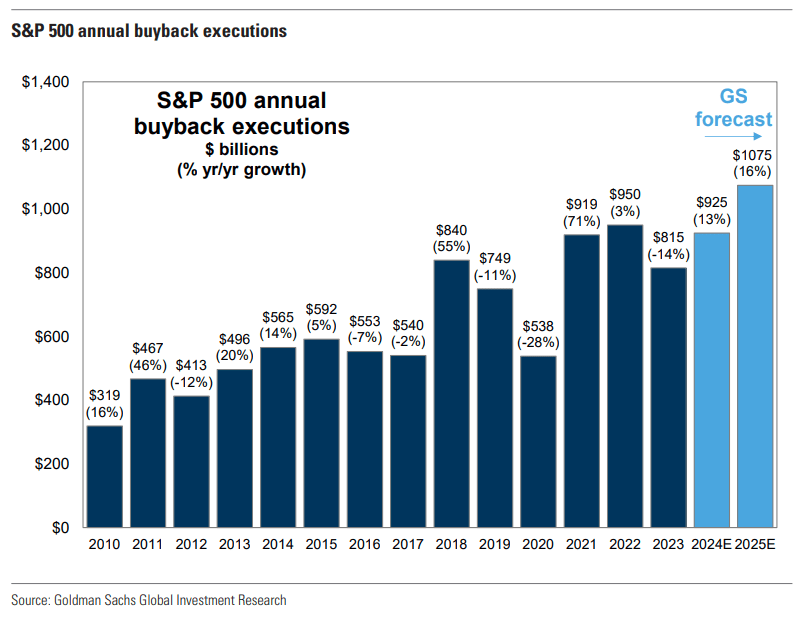

Por último, y probablemente lo más importante, las empresas de gran capitalización, en su mayoría empresas “Mega-cap”, realizan recompras de acciones en mayor medida que las empresas de pequeña y mediana capitalización. Las recompras de acciones corporativas se acercarán al billón de dólares este año y superarán esa cifra en 2025, con Apple representando solo más del 10% de esas compras.

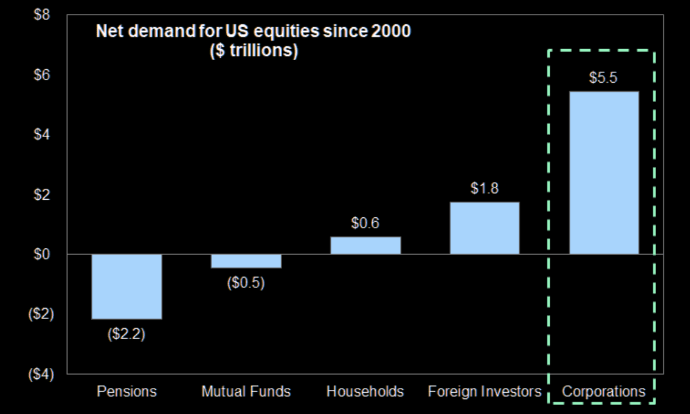

Como señalamos anteriormente, este no es un factor insignificante que respalda el aumento de los precios de los activos. Desde el año 2000, las recompras de acciones corporativas han representado el 100% de todas las “compras netas de capital”.

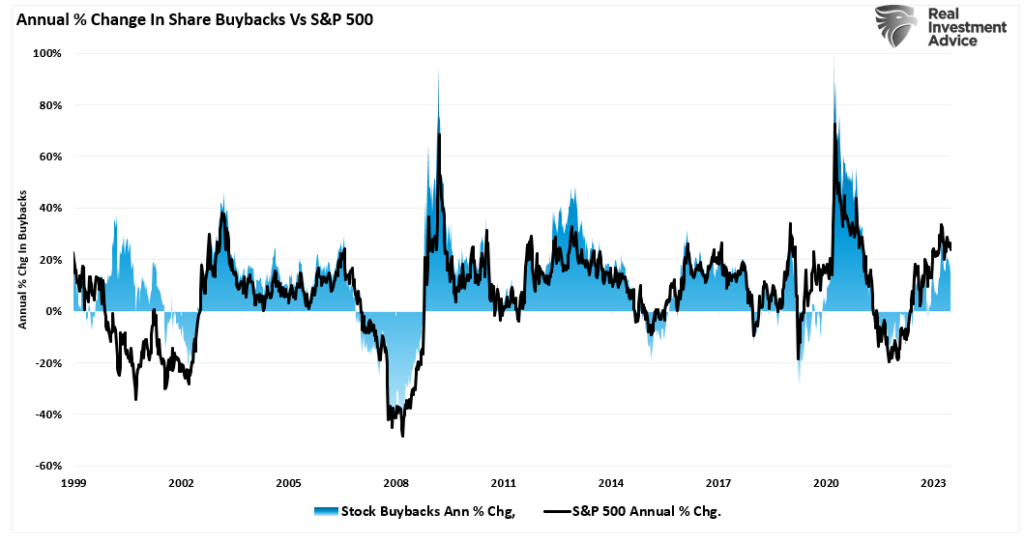

Por lo tanto, no debería sorprender que haya una alta correlación entre los flujos de recompra de acciones corporativas y el rendimiento del mercado.

Con la temporada de ganancias en su mayor parte ya detrás de nosotros, la “ventana de recompra” para las mayores empresas ya está abierta. Esto permitirá a las “Mega-caps” comenzar a recomprar acciones.

Sin embargo, aunque el soporte para las “Mega-caps” sigue allí, es probable que el proceso de corrección actual no se haya completado.

Es probable que la corrección no haya terminado todavía

Por lo tanto, es probable que las acciones de alta capitalización no hayan terminado de corregir. ¿Es probable que se conviertan en una ‘mega-compra’? Eso podría ser exagerado, pero lo probable es que la reciente infraperformance de las acciones de alta capitalización esté llegando a su fin.

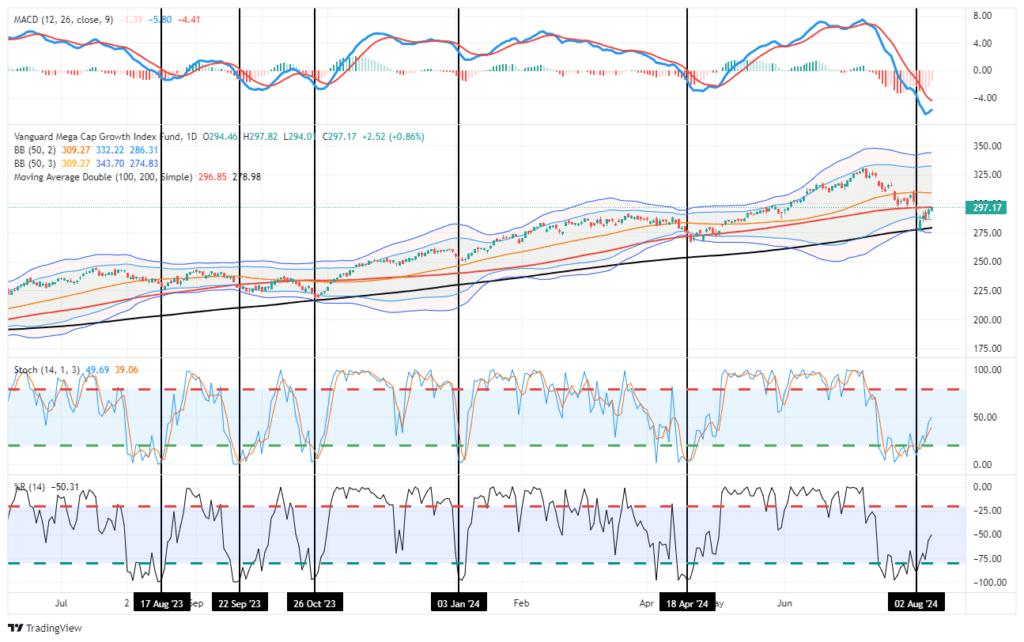

Desde una perspectiva puramente técnica, las acciones “Mega-cap” han experimentado una fuerte contracción en las últimas semanas. Utilizando el ETF Vanguard Mega Cap Growth (NYSE:MGK) como representante de las mayores empresas, la reciente corrección ha revertido la mayor parte de las anteriores condiciones de sobrecompra y sobreextensión.

MGK está sobrevendido en varios niveles, y el indicador MACD está muy por debajo de cero, lo que anteriormente ha coincidido con los mínimos en el mercado a corto plazo. Además, MGK probó y mantuvo el promedio móvil de 200 días, que fue el más bajo también en octubre de 2023. Sin embargo, aunque esté técnicamente sobrevendido, muchos inversores se ‘sintieron atrapados’ por la reciente caída, por lo que es probable que veamos un poco de ‘presión vendedora’ a medida que busquen salir, lo que establecería una revaluación del promedio móvil de 200 días antes de que la corrección esté completa.

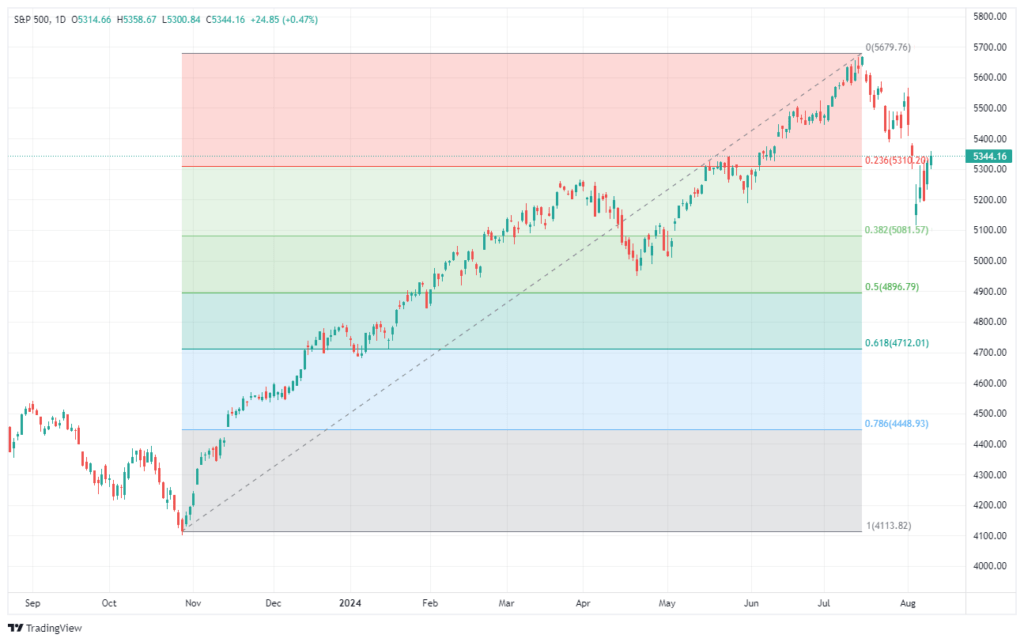

MGK ya ha completado un nivel de corrección inicial del 38,2% utilizando una secuencia de retroceso de Fibonacci desde el máximo más reciente. Si bien el promedio móvil de 200 días está proporcionando soporte inicial a MGK, un fracaso de ese soporte haría que se enfocara en un nivel de retracción del 50%. Esto se alinearía con los mínimos de la corrección de abril.

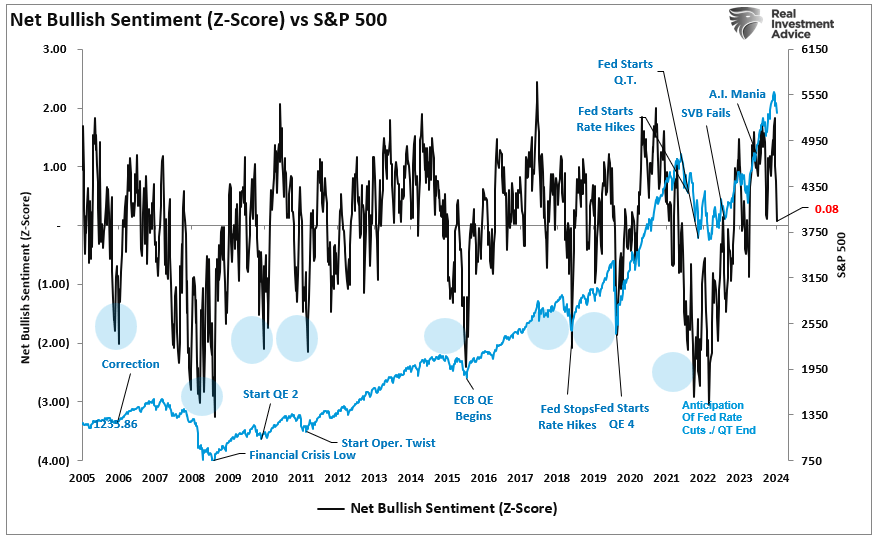

Dadas las condiciones de sobreventa a corto plazo y la disminución del sentimiento, no debería sorprendernos el rebote reflexivo que hemos visto en las “Mega-caps” la semana pasada. Sin embargo, como sugerimos, dado un retroceso tan brusco desde los máximos recientes, es probable que solo sea una ‘oportunidad de operación táctica’ antes de que se complete el proceso de corrección. Esto se debe a que el ‘sentimiento alcista’ sigue siendo elevado, lo que históricamente no es lo que se ve en los mínimos correctivos.

Sospechamos que aunque podríamos ver un rebote de sobreventa tras la reciente venta masiva, es probable que los ‘compradores atrapados’ utilicen cualquier oportunidad para salir de posiciones. Por lo tanto, sugerimos las siguientes reglas para lo que suceda a continuación.

Las reglas

Las reglas son simples pero efectivas.

- Aumenta los niveles de efectivo en las carteras.

- Reduce el riesgo de valores, especialmente en áreas que dependen en gran medida del crecimiento económico.

- Agrega o aumenta la duración de las asignaciones de bonos, que tienden a compensar el riesgo durante las recesiones.

- Reduce la exposición a productos básicos y operaciones de inflación a medida que se desacelera el crecimiento económico.

Si ocurre una corrección adicional, la preparación te permitirá sobrevivir al impacto. Proteger el capital significará menos tiempo empleado para volver a alcanzar el punto de equilibrio después. Alternativamente, es relativamente fácil reasignar fondos al riesgo de valores si el mercado se revierte y reanuda su tendencia alcista.

Invertir durante períodos de incertidumbre del mercado puede ser difícil. Sin embargo, puedes tomar medidas para garantizar que la volatilidad aumentada sea superable.

- Ten ahorros de emergencia excedentes, para que no te veas “obligado” a vender durante un declive para cumplir con las obligaciones.

- Extiende tu horizonte temporal a 5-7 años, ya que comprar acciones en dificultades puede ser más difícil.

- No revises de forma obsesiva tu cartera.

- Considera la recolección de pérdidas fiscales (vender acciones con pérdidas) para compensar esas pérdidas contra futuras ganancias.

- Mantente fiel a tu disciplina de inversión, independientemente de lo que suceda.

Si tengo razón y este proceso correctivo actual está incompleto, la reducción del riesgo disminuirá la volatilidad de la cartera. Sin embargo, si me equivoco, podemos reasignar a valores y reequilibrar nuestras carteras para el crecimiento según sea necesario,

Sigue tu proceso. Lance Roberts es estratega jefe de cartera / economista de RIA Advisors. También es presentador de “El Podcast de Lance Roberts” y editor en jefe del sitio web “Real Investment Advice” y autor del blog “Real Investment Daily” y “Real Investment Report”. Sigue a Lance en Facebook, Twitter, Linked-In y YouTube

Por Lance Roberts

También puedes leer: Compras de insiders: Coupang, Comstock Resources, ArcBest

Recibe noticias exclusivas 30 minutos antes que otros traders

La prueba gratuita de 14 días de Benzinga Pro te brinda acceso a noticias exclusivas para que puedas realizar transacciones antes que millones de otros inversores. Comienza tu prueba gratuita de 14 días haciendo CLIC AQUÍ.

Para más actualizaciones sobre este tema, activa las notificaciones de Benzinga España o síguenos en nuestras redes sociales: X y Facebook.