Por Erik Norland

Durante los años ochenta y noventa, era usual ver a los presidentes de la Fed Paul Volcker y Alan Greenspan asesorando al Congreso de EE.UU. y recomendarles que, si querían bajar las tasas de interés, necesitaban controlar los déficits presupuestarios.

Si avanzamos tres décadas en el tiempo, descubrimos que aquel mantra cambió por completo. Ahora, Jerome Powell, presidente de la Fed, le dice al Congreso que la economía necesita más apoyo fiscal para contrarrestar la pandemia, a pesar de que el déficit presupuestario de Estados Unidos se encuentra ya en un récord del 14 % del PIB.

Actualmente, hay varias propuestas para un proyecto de ley de alivio económico frente a la pandemia, que van desde la “pequeña” propuesta del Senado de 500.000 millones de dólares o la oferta de 1,8 billones de dólares de la Casa Blanca hasta el estímulo de 2,2 billones de dólares promovido por mayoría en la Cámara de Representantes. Cada 200.000 millones de dólares en estímulos adicionales añade alrededor del 1 % del PIB al déficit. De este modo, la propuesta de la Casa Blanca o de la Cámara de Representantes podría llevar el déficit al 23-25 % del PIB (Gráfico 1).

Gráfico 1: Ciertas propuestas podrían llevar el déficit al 23-25 % del PIB o más

Esto plantea interrogantes para los inversores en bonos relacionados con la Fed. Cuando el Congreso aprobó el primer paquete de estímulo en marzo, la Fed compró gran parte de la deuda recién emitida y eso ayudó a mantener bajos y estables los rendimientos de los bonos a largo plazo (Gráfico 2). Pero, ¿compraría la Fed una porción tan grande en una segunda ronda de estímulo? Y, de no ser así, ¿aumentarán los rendimientos de los bonos?

Gráfico 2: Es probable que la compra de la Fed hiciera bajar los rendimientos de los bonos ante una emisión de deuda sin precedentes

Ambas posibilidades están justificadas. Por un lado, en marzo, los precios de las acciones habían caído un 30 % y se estaban ampliando los spreads de crédito. La Fed compró bonos no solo para absorber la creciente deuda federal, sino también para evitar una restricción crediticia. Ahora, las acciones están cerca de máximos históricos y los mercados crediticios funcionan bien, por lo que la Fed podría estar menos inclinada a realizar una segunda ronda masiva de expansión cuantitativa (EC). Por otro lado, entre 2009 y 2014, la Fed realizó tres rondas sucesivas de EC y las dos últimas se produjeron a pesar de que los precios de las acciones estaban subiendo y la economía se estaba recuperando (Gráfico 3). Además, las amenazantes insolvencias de consumidores y empresas también podrían justificar más compras por parte de la Fed.

Gráfico 3: ¿Compraría la Fed tantos bonos de haber una segunda ronda de estímulo fiscal?

Básicamente, los inversores en bonos se enfrentan a varios niveles de incertidumbre:

- ¿Qué tipo de proyecto de ley sobre el estímulo podría convertirse en ley finalmente?

- ¿Cuándo podrían llegar a un acuerdo el Congreso y la Casa Blanca?

- ¿Qué porción de la deuda recién emitida podría absorber la Fed?

- ¿Cuánto más se empinaría la curva de rentabilidad si la Fed no comprara una porción significativa de la deuda?

Mientras tanto, los inversores en bonos estarán atentos a las señales de Washington. Y no solo se verán afectados los inversores en bonos. El fuerte aumento en los rendimientos de los bonos a largo plazo podría alejar a los inversores de las acciones y los metales preciosos.

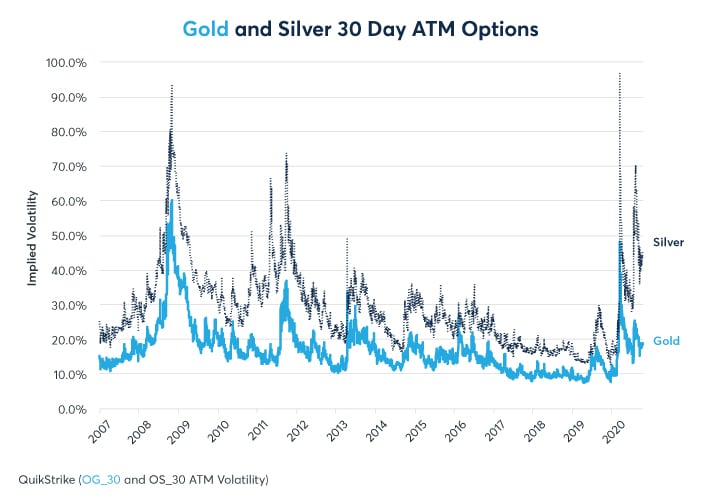

Las preocupaciones de los inversores también se están haciendo notar en los precios de las opciones. Mientras en Washington continúan las conversaciones en torno al estímulo económico, la volatilidad implícita de los bonos a largo plazo ha empezado a aumentar desde mínimos recientes (Gráfico 4). La volatilidad implícita de las acciones y los metales preciosos también sigue siendo alta según los estándares históricos (Gráficos 5 y 6).

Gráfico 4: La volatilidad implícita de los bonos a largo plazo ha vuelto a aumentar

Gráfico 5: La volatilidad implícita de los índices de acciones sigue siendo alta, a pesar de que las acciones están cerca de máximos históricos

Gráfico 6: La volatilidad implícita del oro y la plata se mantiene en niveles elevados

En resumen

- El resultado de las conversaciones sobre el estímulo fiscal sigue sin estar claro

- El déficit podría elevarse al 23-25 % del PIB o más

- No está claro qué porción adicional de deuda absorbería la Fed en su hoja de balance

- Una curva de rentabilidad más pronunciada podría obstaculizar las acciones, el oro y la plata

- Los precios de las opciones continúan siendo elevados

Para obtener más información sobre futuros y opciones, visita el recurso educativo sobre futuros y opciones de Benzinga.