Esta publicación contiene contenido publicitario patrocinado. Este contenido es solo para fines informativos y no debe utilizarse a modo de consejo para invertir.

RESUMEN

Este artículo fue publicado previamente en Global Commodities Applied Research Digest (GCARD)

La noticia de la llegada de la variante de la Covid llamada Ómicron comenzó a difundirse el jueves 25 de noviembre de 2021, durante el festivo estadounidense del Día de Acción de Gracias, por tanto, los mercados de futuros de EE.UU. estaban cerrados. Estos abrieron la siguiente sesión bursátil a las 12:45 CST, durante la tarde del Día de Acción de Gracias, en una jornada acortada por el festivo que finalizaba a las 17:00 CST del viernes 26 de noviembre de 2021. El viernes posterior a un jueves festivo suele ser un día de muy poco volumen, ya que muchos traders siguen la tradición francesa de “le pont”, es decir, se toman el día libre haciendo un “puente” de cara al fin de semana. Con la noticia sorpresa de Ómicron, la sesión de negociación del viernes 26 de noviembre de 2021 fue extremadamente activa. Nuestro interés en la investigación es examinar la actividad bursátil en un día típicamente de bajo volumen para observar cómo reaccionaron los mercados de futuros a la noticia sorpresa de una nueva variante de Covid que se esperaba que fuera altamente contagiosa y se propagara rápidamente.

Los mercados petroleros fueron los más afectados

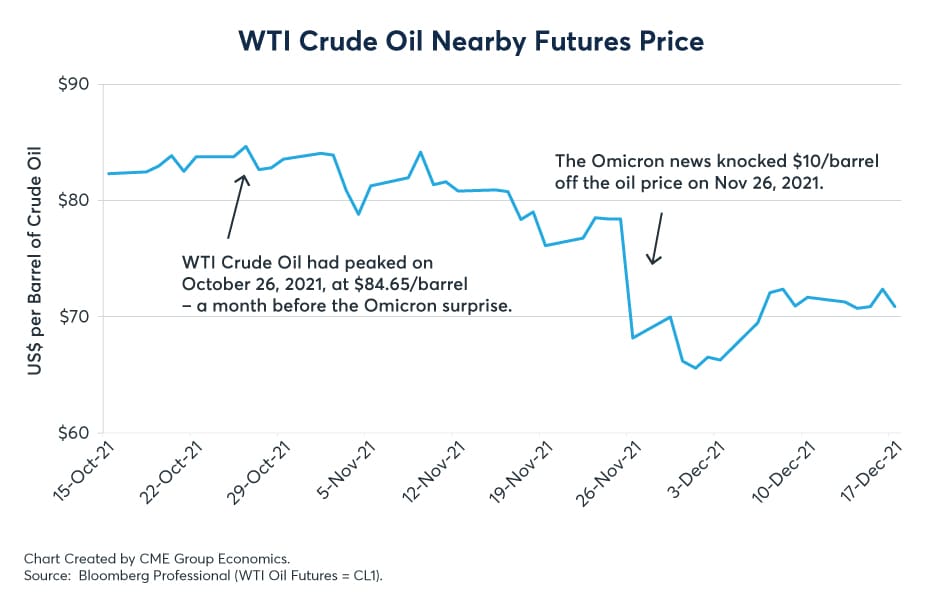

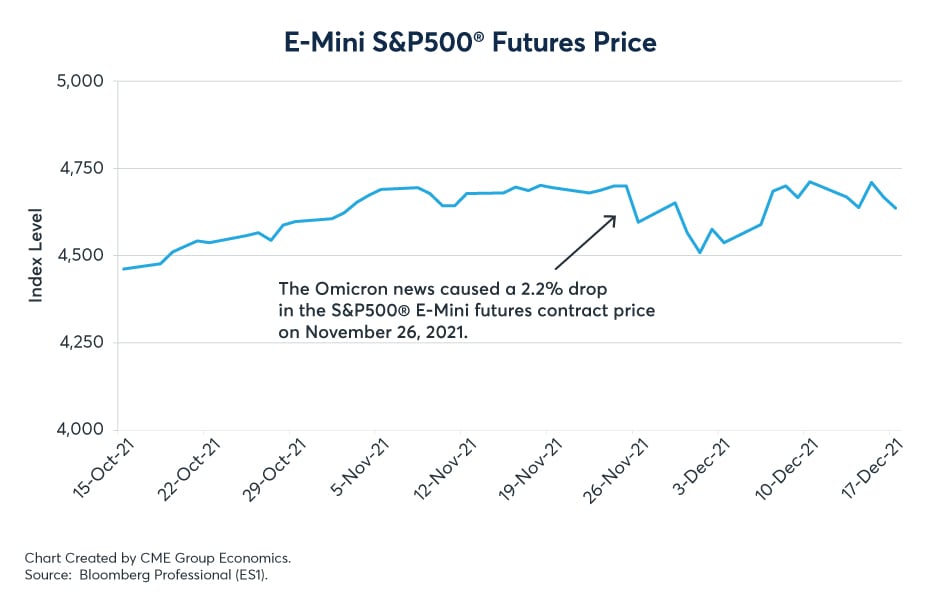

Para la sesión de negociación del viernes 26 de noviembre de 2021, el contrato de futuros de petróleo crudo WTI activo fue el que tenía vencimiento en enero de 2022. El precio de los futuros del petróleo abrió a 78,39 dólares por barril y cerró la sesión del viernes a 68,15 dólares, lo que representa una caída de 10 dólares o de alrededor del 13% en la sesión de operaciones. El contrato de futuros del S&P500® también cayó un 2,2%.

Gráfico 1: Precio de los futuros cercanos al petróleo crudo WTI

Gráfico 2: Precio de los futuros del E-Mini S&P500®

El contexto importa, y es importante tener en cuenta un par de cosas sobre por qué el mercado del petróleo se vio más afectado que las acciones o los bonos. En primer lugar, el petróleo se utiliza en gran medida como combustible para el transporte en su estado refinado. En consecuencia, cuando llegó la noticia del virus Ómicron, la conclusión a la que muchos traders llegaron rápidamente fue que los signos incipientes de una recuperación en los viajes internacionales se revertirían. En segundo lugar, los precios del petróleo ya estaban viendo una modesta caída, habiendo bajado 6 dólares por barril desde un máximo de octubre de 84,65 dólares. Cuando la incertidumbre golpea un mercado que ya tiene una presión de impulso a la baja, la caída de los precios resultante puede verse exacerbada.

No solo un aumento en la volatilidad, sino también una brecha de precios a la baja

Es tentador ver las noticias de Ómicron como causantes de un aumento en la volatilidad del mercado. Ciertamente, en retrospectiva, la medida típica de desviación estándar de la volatilidad de los precios mostraba un aumento. Pero esa interpretación simplificada no toma en cuenta la importancia que tiene una brecha de precios inesperada para los participantes del mercado, especialmente en el de opciones.

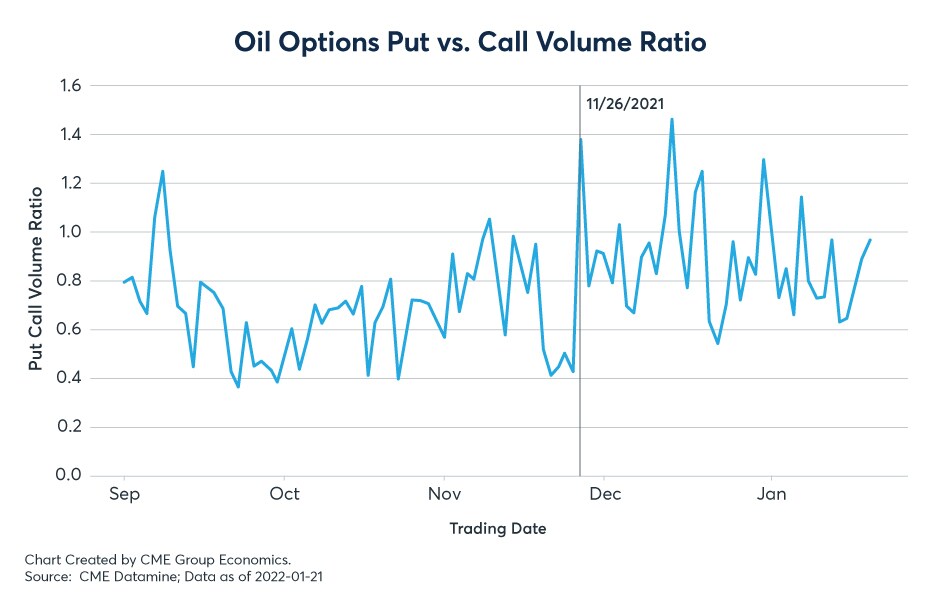

Los traders de opciones monitorean la volatilidad implícita de los mercados en los que operan con gran escrutinio. El reto relacionado con las brechas de precios es que las versiones de los modelos de Black-Scholes-Merton para la fijación de precios de opciones1, que se suelen utilizar para calcular la volatilidad implícita tienen un supuesto implícito de movimientos de precios continuos, es decir, se supone explícitamente que no existe la posibilidad de brechas de precios discretas. Esta suposición hace que las matemáticas del modelo de precios de opciones sean mucho más fáciles, pero puede ser peligroso para el bienestar de un administrador de riesgos. Para cualquiera que utilice una estrategia de cobertura delta relacionada con posiciones de opciones, las brechas de precios pueden costar una cantidad considerable de dinero si esta va en la dirección incorrecta en relación con las posiciones de opciones subyacentes que se gestionan mediante la cobertura delta en los mercados de futuros. Como consecuencia, es probable que una brecha de precios sorpresiva esté acompañada por una asimetría en el comercio de opciones con una actividad elevada en el lado del mercado de opciones que se ve afectado; en este caso, con una brecha de precio a la baja2, por lo que esperaríamos una actividad bursátil descomunal opciones put. Efectivamente, esto es lo que ocurrió.

Gráfico 3: Volumen de opciones put frente a opciones call

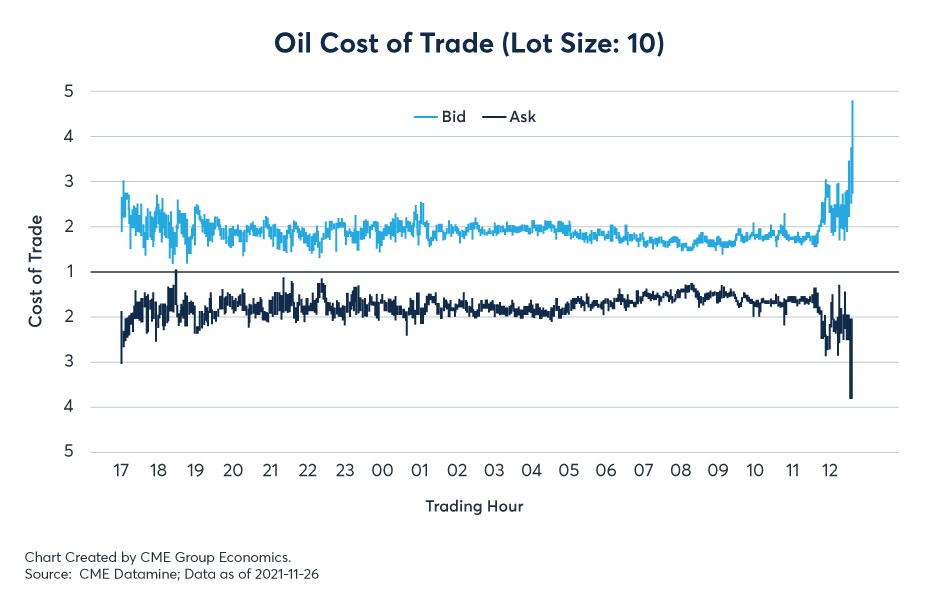

Los diferenciales de oferta y demanda inicialmente se ampliaron, luego se estrecharon

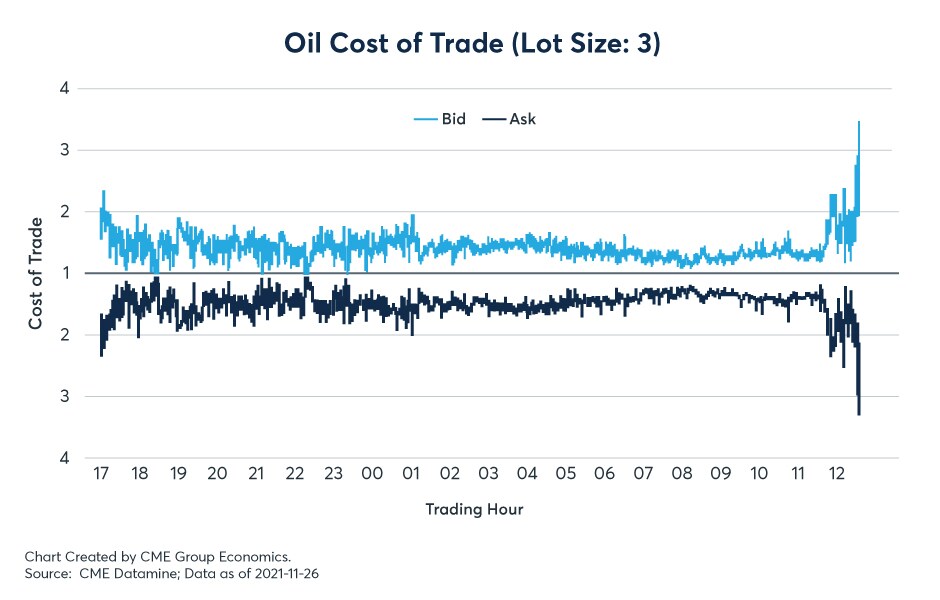

La liquidez a menudo se mide por los diferenciales de oferta y demanda, y uno esperaría que un evento de noticias diera lugar a diferenciales de oferta y demanda más amplios. Esto es lo que sucedió en los mercados de futuros de petróleo cuando saltó la noticia de Ómicron; por lo mismo, el patrón intradía es muy informativo.

Hay que tener en cuenta que si pensamos en la liquidez, estamos lidiando con un día típicamente de poco volumen después del festivo del jueves de Acción de Gracias en EE.UU. Lo que observamos en la sesión de negociación ante las noticias de Ómicron fue que los diferenciales de oferta y demanda fueron más amplios de lo habitual durante la primera parte de la jornada; sin embargo, se redujeron considerablemente en la segunda mitad, antes de subir al final de la ronda, lo cual es bastante común en muchos mercados, no solo en el petróleo, especialmente antes de un fin de semana festivo.

El equipo de ciencia de datos de CME Group supervisa de cerca la liquidez y cómo el diferencial entre oferta y demanda puede afectar el coste de las operaciones3. El coste de negociar diferentes tamaños de lote se analiza por separado. Por lo general, uno esperaría que los lotes operativos pequeños, digamos de uno a tres contratos, se vean menos afectados que los más grandes. En este caso, proporcionamos ejemplos para lotes de tres contratos y para 10 contratos, mostrando la diferencia o, en este caso, las similitudes.

Gráfico 4: Coste para negociar lotes de 3

Gráfico 5: Coste para negociar lotes de 10

Los modelos empíricos sugieren que la ampliación del diferencial de oferta y demanda en la primera parte de la sesión de negociación estuvo en el rango que cabría esperar dada la elevada volatilidad. No es raro que el diferencial de oferta y demanda se amplíe en tiempos de mayor volatilidad. La liquidez en la primera parte de la sesión bursátil respondió más o menos al aumento de los riesgos de las noticias sorpresa como lo habría hecho en cualquier otro día, a pesar de ser un día operativo más corto antes de un fin de semana festivo.

Lo que sucedió en la segunda mitad de la sesión fue aún más interesante. El diferencial de oferta y demanda se redujo a lo que podría verse en un día de negociación determinado, incluso sin un evento sorpresa. Hemos observado este comportamiento antes en nuestro análisis de eventos de riesgo4, donde se conoce la fecha del evento pero no el resultado y donde se espera que los precios de mercado vayan abruptamente en una dirección u otra dependiendo del resultado. Como ejemplo de este tipo de eventos de riesgo, podríamos pensar en las elecciones. En nuestra investigación respecto a las elecciones presidenciales de EE.UU. de 2016 y el referendum del Brexit en Reino Unido, entre otros, observamos un claro período de “descubrimiento” de resultados con diferenciales de oferta y demanda más amplios, seguido bastante rápidamente en la misma sesión por un período de “reequilibrio” con diferenciales de oferta y demanda más reducidos después de que el resultado se haya vuelto ampliamente conocido y después de que las reacciones iniciales han sido digeridas por el mercado.

Seguimiento: Lo que sucedió en los siguientes 60 días

Seríamos negligentes si no ofreciéramos un análisis de cómo reaccionaron los mercados a las noticias de Ómicron en los días, semanas y meses posteriores a la sorpresa. Los mercados de acciones, representados por el S&P500, recuperaron sus pérdidas en relación con el precio anterior al impacto en solo 15 días hábiles, el 15 de diciembre de 2021. El mercado del petróleo crudo tardó 29 días hábiles, hasta el 6 de enero de 2022, en volver al precio anterior a la crisis.

A los economistas les gusta asumir ceteris paribus en sus modelos académicos, es decir, siendo el resto de las cosas iguales. En el entorno real del comercio del petróleo, muchos otros factores entraron en el análisis de este mercado en los dos meses siguientes a la crisis de Ómicron, desde la subida de los precios del gas natural en Europa hasta las tensiones geopolíticas entre Rusia y Ucrania, pasando por la constatación de que el virus Ómicron era más contagioso, pero podía tener consecuencias menos graves para la salud que la anterior variante Delta. La combinación de estos factores y otros, ayudó en la recuperación total del petróleo y algo más, en los 60 días posteriores a la noticia de la nueva cepa. Para el 25 de enero de 2022, el petróleo crudo WTI cotizaba alrededor de 85 dólares por barril, en comparación con los 78 dólares por barril del día anterior a la sorpresa por la noticia de la Ómicron, y el mínimo local de poco menos de 66 dólares por barril del 1 de diciembre de 2021.

Conclusión

Nuestras conclusiones preliminares, sujetas a más investigaciones, son que el impacto de las noticias de Ómicron siguió un patrón observado en otros días con eventos de riesgo. Aunque la noticia de la nueva variante se produjo en lo que se esperaba que fuera una sesión bursátil de escaso volumen y corta duración por la festividad, el mercado recibió rápidamente liquidez, al principio con unos diferenciales de compra y venta algo más elevados mientras se digería la noticia, y más tarde con unos diferenciales reducidos cuando se comprendió mejor la reacción inicial del mercado. Como era de esperar, los traders de opciones estuvieron animados especialmente en la porción de opciones put del mercado, debido a la naturaleza a la baja de la brecha de precios que se produjo.

Referencias

- Black, F. y Scholes, M. (1973). El precio de las opciones y pasivos corporativos. Journal of Political Economy, 81(3), 637–654; y Merton, R. C. (1973). Teoría de la valoración racional de opciones. The Bell Journal of Economics and Management Science, 4, 141–183.

- Las brechas de precios no siempre son sorpresas, al menos para algunos traders. Consulta nuestra investigación sobre el sentimiento del mercado sobre eventos de riesgo en “Una introducción al medidor de sentimiento del mercado: Reimaginando las distribuciones de probabilidad para calibrar el riesgo de eventos” de Bluford Putnam (mayo de 2020).

- Consulta: https://www.cmegroup.com/tools-information/cme-liquidity-tool.html.

- Bluford Putnam, Graham McDannel, Mohandas Ayikara y Lakshmi Sameera Peyyalamitta, “Descripción de la naturaleza dinámica de los costes de transacción durante episodios de riesgo de eventos políticos”, High Frequency, primavera de 2018, págs. 1-15.

Esta publicación contiene contenido publicitario patrocinado. Este contenido es solo para fines informativos y no debe utilizarse a modo de consejo para invertir.