Después de que Nike Inc. (NYSE:NKE) presentara sus resultados del segundo trimestre superando las previsiones de los analistas, su nuevo director ejecutivo, Elliott Hill, criticó las estrategias de su predecesor y declaró que la marca de ropa y calzado deportivo no estaba maximizando sus fortalezas.

Lo que sucedió

Los ingresos de Nike del segundo trimestre se sitúan en 12.350 millones de dólares, superando las estimaciones de los analistas de 12.130 millones de dólares. La compañía reportó unas ganancias del segundo trimestre de 0,78 dólares por acción, superando las expectativas de los analistas de 0,65 dólares por acción.

Hill comenzó en la empresa como becario en la década de 1980 y se fue de Nike en 2020. Su predecesor, John Donahoe, fue el anterior CEO de la compañía antes de volver a unirse a Nike como director ejecutivo en octubre.

Los ingresos directos de Nike fueron de 5.000 millones de dólares en el trimestre, un 13% menos respecto al mismo periodo del año anterior. Los ingresos de la marca Nike totalizaron 12.000 millones de dólares, un 7% menos. Según el nuevo director ejecutivo, los ingresos digitales de Nike impactaron en otros mercados de la empresa. Hill declaró: “Vamos a reconstruir un mercado integrado, que incluirá Nike Direct y Wholesale”.

“Nos centraremos en promociones durante momentos de venta al por menor tradicionales, no al nivel consistente que tenemos actualmente. Y aprovecharemos las tiendas de valor de Nike para vender de manera rentable cualquier exceso de inventario”, dijo Hill.

El presentador de CNBC, Jim Cramer, hizo una comparación en X con las declaraciones del CEO de Nike sobre los niveles de inventario.

Look for a lot of Nike at your TJ Maxx store soon. Should be some great buys….

— Jim Cramer (@jimcramer) December 19, 2024

“Hemos enfocado las inversiones lejos de la creación de demanda para nuestra marca para captar la demanda a través del marketing de rendimiento para nuestro negocio digital de Nike. Volveremos a invertir en nuestras marcas para crear historias que inspiren y conecten emocionalmente con nuestros consumidores durante momentos deportivos importantes y lanzamientos de productos críticos”, agregó Hill.

Previsiones

Con respecto al rendimiento a corto plazo, el director financiero de Nike, Matthew Friend, dijo que ve “menos ingresos, presión adicional sobre el margen bruto y mayores gastos de creación de demanda, con una mayor resistencia en el cuarto trimestre en comparación con el tercero”.

Friend dice que espera que los ingresos de Nike sean “de dos dígitos bajos”, mientras que se espera que los márgenes brutos se contraigan entre 300 y 350 puntos básicos.

Por qué es importante

Hablando de alejarse de sus principios básicos, Hill dijo que la siguiente fue una de sus observaciones de alto nivel.

“Perdimos nuestra obsesión por el deporte. En el futuro, lideraremos con el deporte y pondremos al atleta en el centro de cada decisión”. Añadió que depender de un “puñado de siluetas de ropa deportiva no es lo que somos”.

Los ingresos totales de la empresa descendieron un 8% interanual. Las ventas en Norteamérica y la Gran China bajaron alrededor de un 8%, las europeas cayeron un 7%, mientras que las de Asia-Pacífico y Latinoamérica bajaron un 3%.

Como los ingresos de Nike por ventas al por mayor cayeron un 3% hasta los 6.900 millones de dólares en el segundo trimestre, Hill también habló de recuperar la confianza de sus mayoristas. “Algunos socios y canales sienten que les dimos la espalda. Y dejamos de comprometernos de forma coherente”, dijo.

“Haremos algo más que vender nuestros productos, apoyaremos activamente la venta mutuamente rentable. En pocas palabras, ganaremos cuando ganen nuestros socios”.

Movimiento del precio de Nike

Las acciones de Nike cerraron el jueves un 0,26% al alza a 77,10 dólares y bajaron un 0,54% en operaciones posteriores al cierre. NKE ha disminuido un 27,64% en lo que va del año.

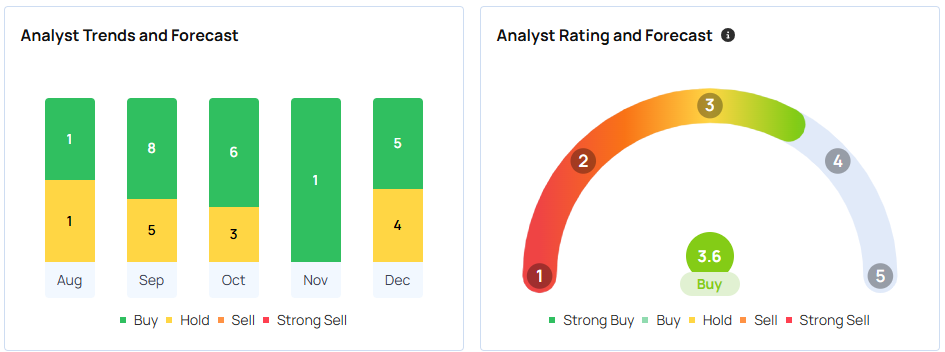

Unos 33 analistas rastreados por Benzinga tienen una calificación consensuada de ‘Buy’ (“compra”) en el valor, con un precio objetivo de 94,10 dólares. Las tres calificaciones de analistas más recientes entre Wells Fargo, Evercore ISI Group y Deutsche Bank implican un potencial alcista del 17,81% para Nike.

Foto cortesía de Shutterstock

También puedes leer: Acciones de Grifols (GRFS) evitan dilución: venta de activos y renegociación de deuda explicadas

Para más actualizaciones sobre este tema, activa las notificaciones de Benzinga España o síguenos en nuestras redes sociales: X y Facebook.

Recibe información exclusiva sobre los movimientos del mercado 30 minutos antes que otros traders

La prueba gratuita de 14 días de Benzinga Pro, disponible en inglés, te da acceso a información exclusiva para que puedas recibir señales de trading útiles antes que millones de otros traders. HAZ CLIC AQUÍ para comenzar tu prueba gratuita.