Pago en efectivo altamente seguro a los accionistas de Alpha que de otro modo estarían expuestos al riesgo como propietarios de una empresa de exploración de litio en etapa inicial

Tecpetrol es una parte creíble en la transacción con un camino claro al cierre

La oferta proporciona a los accionistas la oportunidad de determinar el resultado de su inversión tras la falta de voluntad de Alpha para participar

Tecpetrol se prepara para aumentar el precio de la oferta si muestra un mayor valor a través del compromiso

La intención de Tecpetrol es desarrollar responsablemente los activos de litio de Alpha como parte de la cadena integrada de suministro de baterías occidentales

TORONTO, 5 de junio de 2023 /PRNewswire/ — Inversiones Tecpetrol S.L. (“Tecpetrol“), miembro del Grupo Techint, ha anunciado hoy que tiene la intención de realizar una oferta formal (la “oferta“) para adquirir la totalidad de las acciones ordinarias emitidas y en circulación (las “acciones”) de Alpha Lithium Corporation (NEO : ALLI) (OTC: APHLF) (WKN alemán: A3CUW1) (“Alpha” o la “compañía“), una compañía canadiense incorporada, con sede y que cotiza en bolsa, por una contraprestación en efectivo de 1,24 dólares canadienses por acción (el “precio de oferta“). Tecpetrol pretende realizar la oferta directamente a los accionistas de Alpha para que determinen el resultado de su inversión.

La oferta sigue a los repetidos intentos de Tecpetrol de comprometerse constructivamente con Alpha. Más recientemente, Tecpetrol sugirió que las partes entablaran negociaciones confidenciales con respecto al valor de la compañía para determinar si un precio de transacción de mutuo acuerdo podría ser presentado a los accionistas de Alpha para su consideración. Tecpetrol reiteró a Alpha que tenía la capacidad de aumentar el valor de su propuesta si las partes podían llegar a un acuerdo sobre un precio de transacción mutuamente aceptable. Para facilitar estas negociaciones, Tecpetrol renunció a sus anteriores solicitudes de debida diligencia y exclusividad. A pesar de la renuncia a la solicitud de debida diligencia, que eliminó la necesidad de un acuerdo de no divulgación, Alpha ha seguido insistiendo en que Tecpetrol ejecute un acuerdo integral de no divulgación que impediría a Tecpetrol hacer una oferta directamente a los accionistas y limitaría de manera inapropiada las opciones estratégicas de Tecpetrol, privando a los accionistas de la oportunidad de optar por aceptar o rechazar la oferta.

Tecpetrol es una empresa constituida en España que forma parte del Grupo Techint, un conglomerado con una fuerte presencia en Canadá desde hace más de 20 años, en particular a través de Tenaris, el principal fabricante y proveedor canadiense de tubos de acero para la industria canadiense del petróleo y el gas. La intención de Tecpetrol, en línea con su estrategia de transición energética, es desarrollar responsablemente estos activos prémium de litio como parte de la cadena de suministro integrada de baterías occidentales. La propuesta está alineada con la estrategia de minerales críticos de Canadá, cuya visión es aumentar la oferta de minerales críticos y apoyar el desarrollo de las cadenas de valor nacionales y globales para la economía verde y digital.

Beneficios financieros y estratégicos de la oferta

Tecpetrol cree firmemente que los accionistas deben tener la oportunidad de determinar qué es lo mejor para su inversión al aceptar un valor convincente, inmediato y seguro en la forma de 1,24 dólares canadienses en efectivo por acción de un socio de transacción creíble con un camino claro hacia el cierre. Tecpetrol cree que si la compañía buscara una transacción a nivel de activos (ver “antecedentes de la oferta” a continuación), los accionistas podrían verse privados de esa oportunidad.

Tecpetrol considera que los beneficios significativos de la oferta incluyen, entre otros:

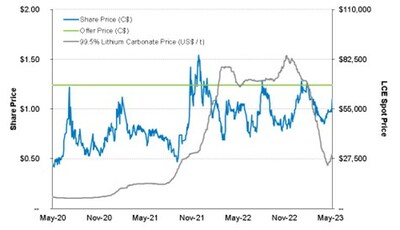

- Pago en efectivo atractivo y liquidez inmediata para los accionistas a través de transacción sin riesgo. La oferta cristaliza un valor sólido para los accionistas de Alpha, a casi el precio de cotización más alto de todos los tiempos de Alpha, a pesar de que se realizó en un entorno de mercado con precios de litio más bajos y costes ascendentes.1

La oferta también proporciona liquidez inmediata a los tenedores de una inversión poco negociada en una empresa de exploración de litio en etapa inicial, en una transacción sin riesgo que elimina el riesgo de exploración, desarrollo y ejecución asociado con la puesta en producción de las propiedades de Alpha.

- Contraparte creíble y experimentada con un camino claro hacia el cierre. El Grupo Techint es una gran organización industrial global y tiene una amplia trayectoria y reputación de completar grandes transacciones en sectores industriales y extractivos en todo el mundo, incluso en Canadá. La fuerte integración del Grupo Techint en las cadenas de suministro de los países aliados occidentales y su importante presencia e historial de inversiones exitosas en Canadá lo convierten en un socio de transacciones creíble con un camino claro hacia el cierre dado que, según el conocimiento de Tecpetrol, no se requieren aprobaciones regulatorias en relación con la oferta. En contraste, Tecpetrol cree que habría un riesgo de transacción significativo para los accionistas de Alpha si la compañía buscara una transacción bajo su proceso de subasta a nivel de activos en curso con una parte de un país que probablemente enfrentará un escrutinio significativo bajo la Ley de Inversiones de Canadá y el Gobierno de la política de Canadá con respecto a las inversiones extranjeras de empresas estatales en minerales críticos en virtud de la Ley de Inversiones de Canadá (la “política de minerales críticos”), como la transacción a nivel de activos propuesta anteriormente por Alpha con Uranium One (una filial de una empresa estatal rusa ) que tuvo que ser abortado. (Consulte “antecedentes de la oferta” a continuación).

- Riesgo de impacto a la baja en el precio de las acciones si no se acepta la oferta. Si la oferta no tiene éxito y no hay una transacción alternativa disponible o es capaz de obtener las aprobaciones regulatorias, Tecpetrol cree que es muy probable que el precio de cotización de las Acciones baje a niveles más bajos y se negocie de una manera que refleje la volatilidad inherente. de los mercados de capitales mundiales y los precios de las materias primas de litio y la liquidez limitada de las Acciones.

- El plan independiente sigue siendo desafiante y con financiación insuficiente. El desarrollo de los activos de Alpha requiere una financiación sustancial de deuda y/o capital para financiar un programa de capital significativo, que se llevaría a cabo en un entorno de mercado que conlleva un riesgo financiero importante y probablemente resultaría en una dilución significativa para los accionistas, todo en un contexto de importantes riesgo de desarrollo y ejecución que requiere experiencia técnica.

- Estructura eficiente en impuestos. Tecpetrol está contemplando una adquisición de acciones directamente de los accionistas de Alpha, que Tecpetrol espera que sea más eficiente fiscalmente para los accionistas que una distribución tras una venta de activos.

- Oportunidad para los accionistas de determinar el resultado de su inversión. Cuatro de los seis directores de la compañía son miembros actuales o anteriores de la administración y no son independientes. Tecpetrol cree que ni la oferta ni sus intentos de comprometerse con Alpha han recibido una consideración independiente. Los accionistas de Alpha ahora pueden determinar por sí mismos si aceptan la oferta.

- Sin condición de financiación. Tecpetrol cuenta con los recursos financieros necesarios para satisfacer la oferta en su totalidad con efectivo en caja y no requiere financiación externa.

Antecedentes de la oferta

Desde su creación, la unidad de transición energética de Tecpetrol ha evaluado continuamente oportunidades potenciales de inversión, adquisición y otras oportunidades comerciales en activos energéticos en Argentina y en otros lugares que, en línea con su estrategia de transición energética, puedan desarrollarse responsablemente como parte de la cadena de suministro integrada de baterías occidentales. Tecpetrol reconoce que un componente clave para construir una cadena de suministro de baterías occidental emergente es el suministro de litio, y Tecpetrol cree que su estrategia de transición energética está alineada con los esfuerzos occidentales para asegurar este suministro, incluida la política de minerales críticos del Gobierno de Canadá.

El 1 de diciembre de 2022, Tecpetrol recibió una invitación no solicitada para participar en un proceso de subasta para la venta de la participación de Alpha en el Proyecto Tolillar (el “proceso de venta“). Entendió Tecpetrol que el proceso de venta sería de carácter amplio e incluiría participantes de varios países, entre ellos China. Tecpetrol también entendió que el proceso de venta se centró en la venta de una participación en el Proyecto Tolillar, en lugar de una transacción a nivel corporativo que involucre a Alpha, y potencialmente permitiría la participación en el proceso de venta de partes que probablemente enfrentarían un escrutinio significativo bajo las disposiciones de seguridad nacional de la Ley de inversiones de Canadá y la política de minerales críticos.

En ese momento, Tecpetrol manifestó su disposición a participar en el proceso de venta, así como su disposición a explorar una posible transacción a nivel corporativo que los accionistas de Alpha pudieran encontrar más atractiva que la estructura a nivel de activos planteada en el proceso de venta. Desde el punto de vista de Tecpetrol, dado que el Proyecto Tolillar es la única propiedad mineral importante de Alpha y representa sustancialmente todos sus activos, una transacción a nivel corporativo no solo proporcionaría a los accionistas la oportunidad de determinar qué es lo mejor para su inversión, sino que también les daría la oportunidad de disponer de su participación total en Alpha y recibir el valor total de sus Acciones. Además, con base en la información disponible para Tecpetrol y sus asesores, una transacción a nivel corporativo generalmente sería más eficiente fiscalmente para los accionistas que una distribución a los accionistas de los recursos resultantes de una transacción a nivel de activos, cuyo monto y oportunidad la distribución queda a discreción de la junta directiva de Alpha.

Sin embargo, representantes de la compañía le informaron a Tecpetrol que Alpha no consideraría una transacción a nivel corporativo. Tecpetrol interpretó esta respuesta para indicar que, al buscar exclusivamente una estructura a nivel de activos, Alpha estaba priorizando a otras partes además de Tecpetrol con su proceso de Venta, que Tecpetrol creía que probablemente serían partes que enfrentarían un escrutinio significativo bajo la Ley de inversiones de Canadá. Como resultado, Tecpetrol se negó a participar en el proceso de venta, pero entre diciembre de 2022 y abril de 2023 continuó monitorizando la situación, realizando su debida diligencia de Alpha y el Proyecto Tolillar con base en información disponible públicamente, y avanzando en su evaluación de una posible transacción.

A mayo de 2023, Tecpetrol había culminado su debida diligencia de información pública. El 15 de mayo de 2023, Tecpetrol presentó a Alpha una propuesta no vinculante (la “propuesta inicial“) para adquirir la totalidad de las Acciones emitidas y en circulación por un precio de compra de 1,24 dólares canadienses por acción. Tecpetrol también le ofreció a Alpha la oportunidad de discutir la propuesta Inicial en detalle adicional.

El 16 de mayo de 2023, Alpha informó a Tecpetrol que su directorio no estaba dispuesto a considerar la propuesta Inicial ni entablar conversaciones con Tecpetrol. Además, el asesor financiero de Tecpetrol conversó con el asesor financiero de Alpha para, entre otras cosas, enfatizar la posición de Tecpetrol como una contraparte creíble y experimentada con un camino claro hacia el cierre y la disposición de Tecpetrol de aumentar el precio de compra planteado en la propuesta Inicial si se les concedió acceso de diligencia debida. El asesor financiero de Tecpetrol también solicitó orientación sobre el alcance de la mejora del precio de la oferta que sería necesario para obtener el apoyo del directorio de Alpha, pero no se proporcionó dicha orientación.

En vista de la negativa de Alpha a considerar la propuesta Inicial o entablar conversaciones con Tecpetrol, Tecpetrol consideró que los accionistas deberían conocer la propuesta inicial y, el 22 de mayo de 2023, emitió un comunicado de prensa que divulgaba los términos clave de la propuesta inicial.

El 31 de mayo de 2023, el asesor financiero de Tecpetrol se comunicó nuevamente con el asesor financiero de Alpha para comunicarle la voluntad de Tecpetrol de renunciar a sus solicitudes anteriores de acceso y exclusividad de debida diligencia y proporcionarle a Alpha la oportunidad de participar directamente en discusiones con respecto al valor de la compañía con vistas a aumentar el precio de la oferta tras las negociaciones.

El 1 de junio de 2023, el asesor financiero de Tecpetrol se comunicó con el asesor financiero de Alpha para proponer pasos específicos para un intercambio confidencial de información sobre el valor por el cual cada parte respaldaría una posible transacción. Tras esa actualización, a pesar de que Tecpetrol había renunciado a su solicitud de debida diligencia, lo que eliminó la necesidad de un acuerdo de no divulgación, Alpha insistió en que Tecpetrol celebrara un acuerdo integral de no divulgación en la forma preparada por Alpha que impediría que Tecpetrol hiciera una oferta directamente a los accionistas y limitaría indebidamente las opciones estratégicas de Tecpetrol, privando a los accionistas de la oportunidad de optar por aceptar o rechazar la oferta.

Tecpetrol no está dispuesta a aceptar estas condiciones inapropiadas. En consecuencia, a la luz de la negativa reiterada de Alpha a entablar conversaciones constructivas con Tecpetrol para aumentar el precio de la oferta, Tecpetrol tiene la intención de proceder directamente con la oferta a los accionistas de Alpha.

Detalles de la oferta

Los detalles completos de la oferta, que será formalmente realizada por una filial canadiense de propiedad total de Tecpetrol, se proporcionarán en una oferta formal y circular de oferta pública de adquisición, carta de transmisión y notificación de entrega garantizada (colectivamente, los “Documentos de la oferta “) para ser presentado ante las autoridades reguladoras de valores canadienses y enviado por correo a los accionistas de Alpha. Tecpetrol solicitará una lista de tenedores de valores de Alpha y espera enviar por correo los Documentos de la oferta tan pronto como sea posible después de recibir dicha lista. La oferta estará abierta para su aceptación por un período de 105 días después del comienzo formal, a menos que la oferta se extienda, acelere o retire de acuerdo con sus términos, y constituirá una “oferta permitida” a los efectos del plan de derechos de los accionistas de Alpha. El plan de derechos de los accionistas no ha sido aprobado o ratificado por los accionistas.

La oferta estará condicionada al cumplimiento de ciertas condiciones o, cuando esté permitido, a la renuncia al vencimiento de la oferta o antes de esta. Dichas condiciones incluirán, entre otras que se detallarán en la oferta formal y circular de oferta pública de adquisición: (a) haber sido depositadas válidamente en virtud de la oferta y no haber sido retiradas ese número de acciones que representen más del 50% de las acciones en circulación, excluyendo aquellas acciones de titularidad real, o sobre las cuales se ejerce control o dirección, por Tecpetrol o por cualquier Persona que actúe en conjunto o en concierto con Tecpetrol, lo cual es una condición estatutaria irrenunciable; (b) habiendo sido depositadas válidamente en virtud de la oferta y no retiradas esa cantidad de acciones (junto con los derechos asociados bajo el plan de derechos de los accionistas de Alpha) que representen al vencimiento de la oferta al menos dos tercios de las acciones en circulación en una totalidad- base diluida; (c) Tecpetrol habiendo determinado que no ha ocurrido un efecto material adverso con respecto a Alpha; y (d) Tecpetrol habiendo determinado que Alpha no ha tomado ninguna acción o revelado que tiene la intención de tomar cualquier acción que pudiera hacer desaconsejable que Tecpetrol procediera con la oferta, como la celebración de cualquier acuerdo definitivo o transacción en virtud o en relación con con el proceso de Venta. La oferta no está sujeta a ninguna debida diligencia o condición de acceso, condición de financiamiento o condición de aprobación de los accionistas de Tecpetrol. Además, según el conocimiento de Tecpetrol, no se requieren aprobaciones regulatorias en relación con la oferta.

Si se cumple el mínimo legal y las demás condiciones de la oferta se cumplen o renuncian al vencimiento de la oferta o antes de este, de modo que Tecpetrol toma las acciones válidamente depositadas en virtud de la oferta, hará un anuncio público de lo anterior y extenderá el período durante el cual las acciones pueden ser depositadas y ofrecidas a la oferta por un período no inferior a 10 días hábiles después de la fecha de dicho anuncio.

Tras la finalización de la oferta, Tecpetrol tiene la intención (pero no está obligada) de celebrar una o más transacciones que le permitan adquirir todas las acciones no adquiridas en virtud de la oferta, incluida una adquisición forzosa o una transacción de adquisición posterior. Si Tecpetrol puede completar dicha transacción, Tecpetrol tiene la intención de tratar de excluir las acciones de la NEO y hacer que Alpha deje de ser un emisor informador si lo permite la ley aplicable.

Los detalles completos de la oferta se proporcionarán en los Documentos de la oferta que se presentarán ante las autoridades reguladoras de valores canadienses y se enviarán por correo a los accionistas de Alpha. Este comunicado de prensa no reemplaza los Documentos de la oferta. Los Documentos de la oferta no están disponibles actualmente, pero, una vez que estén disponibles, contendrán información importante relacionada con la oferta, Tecpetrol y Alpha y deben revisarse cuidadosamente.

Los Accionistas deben consultar a sus propios asesores fiscales teniendo en cuenta sus propias circunstancias particulares para determinar las consecuencias fiscales particulares para ellos de una enajenación de acciones de conformidad con la oferta, una adquisición forzosa o una transacción de adquisición posterior.

Se advierte a los lectores que Tecpetrol puede decidir no realizar o continuar con la oferta y no puede haber garantía de que se realizará la oferta o que los términos finales de la oferta serán los descritos en este comunicado de prensa.

Asesores

BMO Capital Markets actúa como asesor financiero y Davies Ward Phillips & Vineberg LLP actúa como asesor legal de Tecpetrol. Además, Crestview Strategy actúa como asesor de relaciones gubernamentales y Teneo actúa como asesor de comunicaciones estratégicas.

Acerca de la Unidad de transición energética de Tecpetrol

La Unidad de Transición Energética de Tecpetrol es la unidad de negocio dedicada del Grupo Techint responsable de avanzar en su posicionamiento en la transición energética global a través de inversiones en fuentes de energía, portadores y tecnologías descarbonizadas, con el objetivo de contribuir a una reducción significativa de la huella de carbono. Como parte de esta iniciativa a través de su subsidiaria Techenergy Lithium S.A., Tecpetrol ha construido una planta piloto de procesamiento de litio en el norte de Argentina diseñada a escala, que soporta un diagrama de flujo de producción que involucra la extracción directa de litio. Para obtener información adicional sobre Tecpetrol, visite su sitio web en https://www.tecpetrol.com/en

El Grupo Techint es un conglomerado global con líneas de negocios diversificadas en siderurgia, construcción de infraestructura compleja, diseño y construcción de plantas y maquinaria industrial, tecnologías para las industrias de metales y minería, exploración y producción de petróleo y gas e instalaciones de salud orientadas a la investigación. A través de nuestras seis empresas principales – Tenaris S.A. (NYSE y México: TS y EXM Italia: TEN), Ternium S.A. (NYSE: TX), Techint Ingeniería y Construcción, Tenova, Tecpetrol y Humanitas – el Grupo Techint opera en seis continentes, emplea a 79.300 empleados y genera más de 33.000 millones de dólares estadounidenses en ingresos anuales. Tenemos una amplia trayectoria en la realización de grandes transacciones en sectores industriales y extractivos en todo el mundo, incluso en Canadá, y en navegar marcos regulatorios complejos. Para obtener información adicional sobre el Grupo Techint, visite su sitio web en https://www.techintgroup.com/en

Precaución con respecto a las declaraciones prospectivas

Este comunicado de prensa contiene “información prospectiva”. La información prospectiva no se basa en hechos históricos, sino en expectativas y proyecciones actuales sobre eventos futuros y, por lo tanto, está sujeta a riesgos e incertidumbres que podrían causar que los resultados reales difieran materialmente de los resultados futuros expresados o implícitos en la información prospectiva. A menudo, pero no siempre, la información prospectiva se puede identificar mediante el uso de palabras prospectivas como “planea”, “espera”, “intenta”, “busca”, “anticipa”, “cree” o variaciones de tales palabras, frases o declaraciones que ciertas acciones, eventos o resultados “pueden”, “podrían”, “deberían”, “deberían”, “podrían” o “se” tomarán, ocurrirán o se lograrán. La información prospectiva contenida en este comunicado de prensa incluye, pero no se limita a, declaraciones sobre la intención de Tecpetrol de realizar la oferta y los términos y condiciones propuestos de la oferta, incluido el precio de la oferta, el momento de la oferta, las condiciones de la oferta, el plazo de aceptación de la oferta y otros detalles de la oferta; la intención de Tecpetrol de solicitar una lista de tenedores de valores de Alpha y su expectativa de enviar por correo los Documentos de la oferta tan pronto como sea posible después de recibir dicha lista; información sobre los planes de Tecpetrol para Alpha en caso de resultar exitosa la oferta; el cumplimiento o renuncia a las condiciones para consumar la oferta; beneficios de la oferta; expectativas relacionadas con el proceso de venta y su tiempo y los participantes potenciales y la estructura potencial de cualquier transacción resultante del proceso de venta; consideraciones regulatorias anticipadas y otros riesgos de transacción aplicables a cualquier transacción que resulte del proceso de venta, incluso con respecto a la Ley de Inversiones de Canadá y la política de minerales críticos y cualquier aprobación de los accionistas que pueda o no ser requerida o buscada en relación con cualquier transacción que resulte de el proceso de venta; la posibilidad de una transacción alternativa resultante del proceso de venta y la probabilidad de que el precio de las acciones vuelva a bajar a los niveles previos a la oferta si la oferta no tiene éxito; el tratamiento fiscal de la oferta para los accionistas, incluida la eficiencia fiscal de una adquisición de acciones en relación con una transacción a nivel de activos relacionada con el Proyecto Tolillar seguida de una distribución de los ingresos de la misma a los accionistas; intenciones de dejar de cotizar las acciones y hacer que Alpha deje de ser un emisor informador si lo permite la ley aplicable; expectativas con respecto al plan independiente de Alpha y el programa de financiamiento y capital requerido para ejecutar dicho plan; y la realización de una adquisición forzosa o una operación de adquisición posterior.

Si bien Tecpetrol cree que las expectativas reflejadas en dicha información prospectiva son razonables, tales declaraciones implican riesgos e incertidumbres y se han basado en información y suposiciones que pueden resultar inexactas, y no se debe confiar indebidamente en dichas declaraciones. Ciertos factores o suposiciones materiales se aplican al hacer información prospectiva y dichos factores y suposiciones se basan en la información actualmente disponible para Tecpetrol, y los resultados reales pueden diferir materialmente de los expresados o implícitos en dichas declaraciones. Además, la información utilizada en el desarrollo de información prospectiva se ha obtenido de varias fuentes, incluidos terceros y autoridades reguladoras o gubernamentales. Los factores importantes que podrían causar que los resultados, el desempeño o los logros reales de Tecpetrol o la finalización de la oferta difieran materialmente de cualquier resultado, desempeño o logro futuros expresados o implícitos en dicha información prospectiva incluyen, entre otros: el resultado final de cualquier posible transacción entre Tecpetrol y Alpha, incluyendo la posibilidad de que Alpha acepte o no una transacción con Tecpetrol; acciones tomadas por Alpha; acciones tomadas por los tenedores de valores de Alpha con respecto a la oferta; que el oferente no puede cumplir o renunciar a las condiciones de la oferta al vencimiento del período de la oferta; el resultado del proceso de venta; que cualquier transacción resultante del proceso de venta que involucre a una empresa estatal o un inversionista privado con influencia extranjera estará sujeta a ciertas aprobaciones regulatorias canadienses y al resultado de dicho proceso de aprobación regulatoria; que ninguna de las oferta, cualquier adquisición obligatoria o transacción de adquisición posterior está sujeta a aprobaciones regulatorias y la capacidad de obtener aprobaciones regulatorias (si corresponde) y cumplir otras condiciones de cierre para cualquier posible transacción, incluidas las aprobaciones necesarias de los accionistas; cualquier cambio en las condiciones económicas generales, del mercado y/o específicas de la industria, incluidas las tasas de interés, las tasas de cambio de divisas o los precios de las materias primas; riesgo de la industria; la estructura de Alpha y sus características fiscales; y que no hay inexactitudes u omisiones materiales en la información disponible públicamente de Alpha.

La información prospectiva en este comunicado de prensa se basa en las creencias y opiniones de Tecpetrol en el momento en que se proporciona la información, y no debe esperarse que esta información prospectiva se actualice o complemente como resultado de nueva información, estimaciones u opiniones, eventos o resultados futuros o de otro tipo, y Tecpetrol renuncia expresamente a cualquier obligación de hacerlo, salvo lo requerido por la ley aplicable.

Descargo de responsabilidad

Este comunicado de prensa tiene únicamente fines informativos y no constituye una oferta de compra o venta, ni una solicitud de oferta de compra o venta de valores. La oferta se realizará únicamente mediante, y sujeta a los términos y condiciones establecidos en, la oferta formal y la circular de oferta pública de adquisición, la carta de transmisión y el aviso de entrega garantizada. No se realizará la oferta ni se aceptarán depósitos de o en nombre de accionistas en ninguna jurisdicción en la que la realización o aceptación de la oferta no se ajuste a las leyes de dicha jurisdicción.

La oferta se realizará por los valores de una empresa canadiense que no tenga valores registrados en virtud de la sección 12 de la Ley de Bolsa de Valores de los Estados Unidos de 1934, enmendada (la “Ley de bolsa de Estados Unidos”). En consecuencia, la oferta no está sujeta a la sección 14(d) de la Ley de bolsa de valores de Estados Unidos o la Regulación 14D o la Regla 14e-1 de la Regulación 14E. La oferta se realizará en Estados Unidos con respecto a valores de un “emisor privado extranjero”, según se define dicho término en la Regla 3b-4 de la Ley de bolsa de valores de Estados Unidos, de conformidad con los requisitos de la ley de valores y sociedades de Canadá. Los accionistas de Estados Unidos deben saber que dichos requisitos son diferentes de los de Estados Unidos aplicables a las ofertas públicas de adquisición en virtud de la Ley de bolsa de Estados Unidos y las normas y reglamentos promulgados en virtud de la misma.

La oferta y todos los contratos que resulten de la aceptación de la misma se regirán e interpretarán de acuerdo con las leyes de la provincia de Ontario y las leyes federales de Canadá aplicables allí. En consecuencia, las disposiciones del código alemán de adquisiciones (Wertpapiererwerbs- und Übernahmegesetz) no se aplican a la oferta.

Ni la comisión de bolsa y valores de Estados Unidos, ninguna comisión estatal de valores de Estados Unidos ni la Autoridad federal de supervisiónf de Alemania ha aprobado o desaprobado (o aprobará o desaprobará) la oferta, ni aprobó (o aprobará) ningún comentario sobre la imparcialidad o los méritos de la oferta o sobre la idoneidad o integridad de la información contenida en este comunicado de prensa o en cualquier otro documento relacionado con la oferta. Cualquier manifestación en contrario es ilícita.

|

___________________________ |

|

1 Datos de mercado al 12 de mayo de 2023, último día bursátil anterior a que Tecpetrol presente la propuesta inicial a Alpha.

|

Contacto: Alexandre Meterissian, E-mail: Alexandre.meterissian@teneo.com; Relaciones para inversores, Jorge Dimópulos, E-mail: Jorge.dimopulos@tecpetrol.com

![]() View original content:https://www.prnewswire.com/news-releases/tecpetrol-anuncia-intencion-de-realizar-opa-en-efectivo-a-accionistas-de-alpha-lithium-corporation-301842262.html

View original content:https://www.prnewswire.com/news-releases/tecpetrol-anuncia-intencion-de-realizar-opa-en-efectivo-a-accionistas-de-alpha-lithium-corporation-301842262.html