El temor a la inflación, más que la pandemia o el colapso del mercado inmobiliario, impulsa esta caída del mercado. Los problemas persistentes de la cadena de suministro y la escasez mundial de granos, petróleo y gas natural como resultado de la guerra en Ucrania han llevado el precio de todo, desde los alimentos hasta el combustible, a sus niveles más altos desde principios de la década de 1980.

Cualquiera que se preocupe por su dinero y sus ahorros para la jubilación ha comprobado que 2022 ha sido un año difícil. Las pérdidas que has tenido este año pueden estar alimentando la preocupación de que la estrategia de inversión que has diseñado para tu cartera no te está dando buenos resultados. Es posible que tus necesidades financieras se hayan vuelto más complejas debido a un evento que te cambió la vida. La gran pregunta es: ¿cómo navegar en este turbulento mercado?

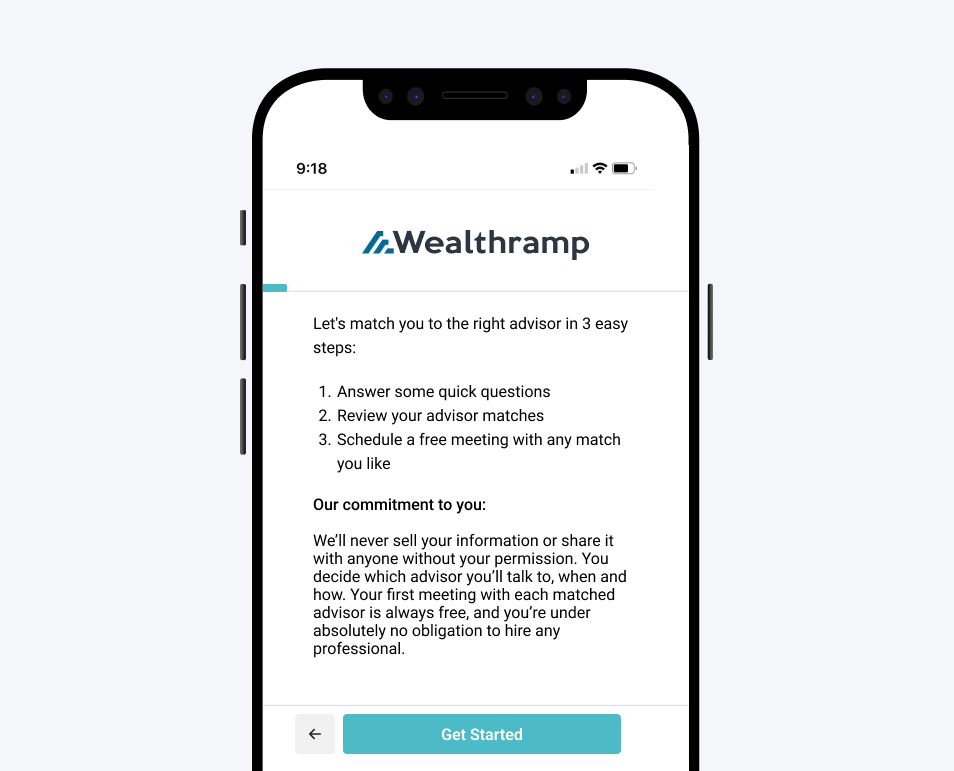

Para ayudarte a responder a esta pregunta, hablo con inversionistas como tú para escuchar sus inquietudes y conectarme diariamente con los asesores financieros expertos en la red Wealthramp. Muchas personas invierten por su cuenta sin ayuda profesional, mientras que otras trabajan con asesores experimentados para desarrollar estrategias en conjunto. Estas son las cuatro consideraciones principales para que tu estrategia de inversión vuelva a la senda ganadora.

1. Diversifique tu cartera verdaderamente

La diversificación gana la batalla. Los retos consisten en saber si tu cartera está realmente diversificada y evitar los errores más comunes en la diversificación. Es difícil saber cuántas inversiones diferentes debes poseer para diversificar tu cartera lo suficiente como para administrar el riesgo de inversión y responder de manera inteligente a las cambiantes condiciones económicas y políticas.

Una de las respuestas es clara: perseguir los valores de moda, subirse a la moda de los memes o dejar que tu cartera se concentre en un puñado de nombres no te reportará la rentabilidad que esperas. El asesor financiero fiduciario adecuado puede revisar tu actual asignación de activos y recomendar formas de ajustar y optimizar tu combinación de clases de activos para que calce mejor con tus objetivos de inversión específicos, tu marco temporal y tu tolerancia al riesgo.

2. Busca gangas y considera inversiones alternativas

En lugar de centrarte únicamente en movimientos con acciones de empresas de gran capitalización, puedes invertir en acciones de mediana, pequeña y micro capitalización, y nombres que pagan altos dividendos que alivian el dolor de un mercado en caída. Trabajar con un asesor financiero fiduciario que solo cobra honorarios (lo que significa que no gana dinero con las comisiones) te pone en contacto con un experto en todo tipo de inversiones y áreas donde puedes encontrar ofertas que pueden aumentar tu saldo.

También puedes considerar inversiones alternativas, que incluyen bienes raíces, fondos de inversión en bienes raíces (REIT), materias primas, criptomonedas, divisas, capital privado, arte, vino o crowdfunding. Muchas inversiones alternativas han tenido históricamente una correlación inversa con el mercado en general, lo que ha permitido a los inversores obtener una rentabilidad durante las recesiones y los mercados bajistas.

3. Vuelve a evaluar tu situación y pon a prueba tus suposiciones

Ignorar la realidad y negarse a reconocer el cambio perjudica a la cartera de inversiones. Es posible que lo que funcionó para ti y tu familia el año pasado ya no tenga el poder de impulsarte hacia tus metas financieras. Querrás estar seguro de que tu plan se alinea con tu tolerancia al riesgo.

¿Podrás continuar con tu estrategia si los precios de las acciones caen o si las acciones permanecen en el territorio del mercado bajista? ¿Has incorporado al plan suficiente liquidez para poder seguir invirtiendo y no vender cuando el mercado caiga? Un asesor financiero fiduciario experimentado puede ayudarte a reevaluar tu situación con un par de ojos frescos y poner a prueba tu estrategia.

4. Crea un nuevo plan con liquidez

Crear un nuevo plan junto con un experto de confianza significa que te sentirás más en control de tu futuro financiero. No tienes por qué sentirte confinado: además de los estándares de primera línea a los que estás acostumbrado, hay un mundo de opciones de inversión potencialmente lucrativas para obtener el tipo de diversificación que conduce a la autosuficiencia financiera.

Tampoco tienes que renunciar a la diversión: si quieres cronometrar el mercado con los valores que te gustan, reserva la parte de tu cartera que desees gestionar activamente por tu cuenta. Por lo demás, considera asociarte con un asesor financiero experimentado. En todas tus inversiones, comprométete con el plan que construyas. Su éxito depende del compromiso continuo, no del interés fugaz. Puedes colaborar con un asesor financiero para desarrollar conjuntamente una estrategia que puedas seguir para aumentar las posibilidades de tener un plan de inversión exitoso que cumpla con tus objetivos financieros.

Volviendo al camino

Un asesor financiero experimentado puede ayudarte a mejorar todos los aspectos de tu estrategia de inversión: jubilación, elaboración de presupuestos, planificación fiscal, inversiones, diversificación y otros intereses específicos. Un asesor financiero fiduciario de pago en la red de Wealthramp puede ayudarte a crear un plan financiero sólido que ejecutarás por tu cuenta o colaborará contigo administrando parte de tus inversiones; la elección es tuya. Sé, por mi experiencia de más de 20 años, que encontrar un asesor financiero de confianza puede ser abrumador. Por eso fundé Wealthramp y examiné personalmente a todos los asesores de la red. Si estás listo para las mejores coincidencias con los asesores, puedes empezar ahora.

Pam Krueger es la fundadora y CEO de Wealthramp, una plataforma gratuita de emparejamiento de asesores que conecta a las personas con asesores financieros rigurosamente examinados y calificados que solo cobran honorarios. También es la creadora y coanfitriona de MoneyTrack en PBS y el podcast Friends Talk Money para PBS Next Avenue.

Imagen procedente de Pixabay

Esta publicación contiene contenido publicitario patrocinado. Este contenido es solo para fines informativos y no debe utilizarse a modo de consejo para invertir.